STRATEGIJAZA RAZVOJ TRŽIŠTA KAPITALA ZA PERIOD OD 2021. DO 2026. GODINE("Sl. glasnik RS", br. 102/2021) |

Strategijom za razvoj tržišta kapitala u Republici Srbiji za period od 2021. do 2026. godine (u daljem tekstu: Strategija) utvrđuju se ciljevi i mere za razvoj tržišta kapitala u Republici Srbiji, čija implementacija treba da rezultira ekonomskim rastom, unapređenjem ponude finansijskih instrumenata na tržištu i povećanjem domaćih i stranih investicija u privrednom okruženju Republike Srbije. Razvijena tržišta kapitala mogu igrati ključnu ulogu u finansiranju ekonomskog rasta i uticati na finansijsku stabilnost i implementaciju monetarne politike. Okviri koji promovišu pravnu sigurnost i ekonomsku efikasnost dodatno podstiču sposobnost tržišta kapitala da služi realnoj ekonomiji. Inicijative za unapređenje tržišta kapitala obično dolaze od strane privatnog sektora i nadležnog regulatornog tela za hartije od vrednosti, što je značajno za ministarstva nadležna za finansije i privredu i centralne banke koji imaju za jedan od glavnih ciljeva razvijanje jakog i efikasnog tržišta kapitala, a uzimajući u obzir proces integracija Republike Srbije sa jedinstvenim tržištem Evropske unije (u daljem tekstu: EU). Utemeljena i likvidna tržišta kapitala doprinose ekonomskom rastu. Na primer, u studiji objavljenoj u decembru 2019. godine, Svetska banka potvrđuje da je "pronađena snažna korelacija između tržišta kapitala i ekonomskog rasta" i ukazuje na "povećanu pažnju koja se daje tržištima kapitala kao mehanizmu koji potencijalno može pomoći kanalisanju sredstava privatnog sektora za razvoj ključnih strateških sektora privrede, koji se susreću sa nedostatkom sredstava kao na primer infrastruktura, stanogradnja, mala i srednja preduzeća kao i obezbeđenje sredstava za borbu protiv klimatskih promena".1

Realizacija mera Strategije bi trebalo da osigura da se tržište kapitala u Republici Srbiji razvija na utemeljen, transparentan i sveobuhvatan način obezbeđujući atraktivnost domaćeg tržišta kapitala stranim pravnim i fizičkim licima, podstičući investiranje domaćih finansijskih sredstava u razvoj privrednih društava, kao i uvođenje novih finansijskih instrumenata koji bi doprineli razvoju lokalnih samouprava, kao i javnih preduzeća.

U tekstu Strategije koristiće se sledeće skraćenice:

BB |

Beogradska berza |

BDP |

Bruto domaći proizvod |

EBRD |

Evropska banka za obnovu i razvoj |

EK |

Evropska komisija |

EU |

Evropska unija |

KHoV |

Komisija za hartije od vrednosti |

MIFID II |

Direktivom 2014/65/EU o tržištima finansijskih instrumenata Directive 2014/65/EU of the European Parliament and of the Council of 15 May 2014 on markets in financial instruments and amending Directive 2002/92/EC and Directive 2011/61/EU |

MPNTR |

Ministarstvo prosvete, nauke i tehnološkog razvoja |

Mfin |

Ministarstvo finansija |

Mpriv |

Ministarstvo privrede |

MDULS |

Ministarstvo državne uprave i lokalne samouprave |

NBS |

Narodna banka Srbije |

NBFI |

Nebankarske finansijske institucije |

OTC |

Over-the-counter/vanberzansko tržište |

RS |

Republika Srbija |

UJP |

Uprava za javni dug |

USPN |

Uprava za sprečavanje pranja novca |

CRHoV |

Centralni registar, depo i kliring hartija od vrednosti |

CSDR |

Central Securities Depository Regulation |

PKS |

Privredna komora Srbije |

PU |

Poreska uprava |

Pravni osnov za izradu Strategije je član 38. stav 1. Zakona o planskom sistemu Republike Srbije ("Službeni glasnik RS", broj 30/18). U okviru savetodavnih aranžmana zaključenih sa Međunarodnim monetarnim fondom (u daljem tekstu: MMF) tokom 2019. i 2021. godine predviđeno je donošenje ove strategije.

Vlada, prvi put donosi Strategiju, sa ciljem pružanja podrške održivom ekonomskom rastu, kao i povećanju nacionalne konkurentnosti kroz dobro funkcionalno tržište kapitala. Vlada veruje da će sprovođenje Strategije doprineti daljem razvoju tržišta kapitala u Republici Srbiji i da će stvoriti temelje za korišćenje šireg spektra finansijskih instrumenata u korist privrede i stanovništva Republike Srbije kroz:

- smanjenje zavisnosti malih i srednjih preduzeća od bankarskog finansiranja (i državnih subvencija),

- ubrzani ekonomski rast kroz nove finansijske mogućnosti,

- povećanje broja radnih mesta, kao i

- dodatnu podršku inovacijama (više ulaganja u inovativnu industriju).

Tržište kapitala u Republici Srbiji ne uspeva u dovoljnoj meri da ispuni svoju glavnu funkciju - efikasnu alokaciju finansijskih resursa raspoložive štednje (domaćinstava) i investitora prema privrednim društvima radi finansiranja njihovog razvoja. Delimično, iz tih razloga tradicionalno finansiranje kroz bankarske proizvode (depoziti i krediti) danas prevladava u Republici Srbiji.

Jedan od reformskih ciljeva Republike Srbije, koji je istaknut i u aranžmanu zaključenim sa MMF tokom 2019.2 i 2021.3 godine, jeste donošenje strategije za razvoj tržišta kapitala, jer će tržište kapitala imati važnu ulogu u "podršci dinamičnom širenju privatnog sektora".

Međunarodno iskustvo i stručna literatura pokazuju da razvijeno tržište kapitala predstavlja osnovnu komponentu finansijskih tržišta i ne treba ga smatrati konkurentnim bankarskom finansiranju, već ga treba tretirati kao njegov dodatak i mogućnost da se privrednom sektoru omogući bolja diversifikacija izvora finansiranja njihove aktivnosti. U stvari, instrumenti tržišta kapitala su znatno bolje dizajnirani za finansiranje rizičnijih i inovativnih projekata. Diversifikacija izvora finansiranja treba da doprinese smanjenju troškova prikupljanja kapitala, posebno u slučaju malih i srednjih preduzeća. Zahvaljujući efikasnoj infrastrukturi tržišta kapitala i efikasnom lancu posredničkih institucija koje na njemu posluju, ekonomija je u stanju da efikasno upravlja rizikom i vrši alokaciju kapitala, što je čini potencijalno otpornijom na šokove.

Prepreke razvoju tržišta kapitala u Republici Srbiji su, u poređenju sa razvijenim ekonomijama sveta, neizbalansirana raspodela finansijske imovine domaćinstva (najveći deo se odnosi na štednju), nedovoljno razvijena svest privrednih društava o mogućnosti finansiranja redovnog poslovanja i istraživanja i razvoja putem tržišta kapitala i neadekvatna ponuda domaćih finansijskih instrumenata dostupnih investitorima. Uzimajući u obzir da Republika Srbija u prethodnih nekoliko godina doživljava konstantni privredni rast4, kao i rast stranih investicija,5 utemeljeno i razvijeno tržište kapitala može dodatno da podstakne rast privrednih aktivnosti u Republici Srbiji, kao i poveća standard njenih građana.

__________

1 World Bank Group, "Capital Markets Development: Causes, Effects, and Sequencing", (World Bank Group, 2019) dostupno na engleskom jeziku na: https://documents.worldbank.org/en/publication/documentsreports/documentdetail/701021588343376548/capital-markets-development-causes-effects-andsequencing

2 International Monetary Fund, STAFF REPORT FOR THE 2019 ARTICLE IV CONSULTATION AND SECOND REVIEW UNDER THE POLICY COORDINATION INSTRUMENT-PRESS RELEASE; STAFF REPORT; INFORMATIONAL ANNEX; STAFF STATEMENT; AND STATEMENT BY THE EXECUTIVE DIRECTOR FOR REPUBLIC OF SERBIA (IMF, 2019) dostupno na: https://www.imf.org/en/Publications/CR/Issues/2019/07/22/Republic-of-Serbia-Staff-Report-for-the-2019-Article-IV-Consultation-and-Second-Review-under-48511

3 International Monetary Fund, 2021 ARTICLE IV CONSULTATION AND REQUEST FOR A 30-MONTH POLICY COORDINATION INSTRUMENT- PRESS RELEASE; STAFF REPORT; AND STATEMENT BY THE EXECUTIVE DIRECTOR FOR REPUBLIC OF SERBIA (IMF, 2021) dostupno na: https://www.imf.org/en/Publications/CR/Issues/2021/06/21/Republic-of-Serbia-2021-Article-IV-Consultation-and-Request-for-a-30-Month-Policy-461077

4 Prema podacima Narodne Banke Srbije, dostupni na: https://www.nbs.rs/sr_RS/drugi-nivo-navigacije/statistika/

5 Prema podacima Razvojne agencije Srbije, dostupni na: https://ras.gov.rs/uspesne-price

U skladu sa rešenjem Ministarstva finansija Republike Srbije (u daljem tekstu: Ministarstvo finansija) o obrazovanju Radne grupe za razvoj tržišta kapitala na dan 15. maj 2019. godine formirana je Radna grupa za razvoj tržišta kapitala (u daljem tekstu: Radna grupa), sastavljena od predstavnika Ministarstva finansija, Ministarstva privrede, Razvojne agencije Srbije, Narodne banke Srbije, Uprave za javni dug, Komisije za hartije od vrednosti (u daljem tekstu: KHoV), Beogradske berze (u daljem tekstu: BB) i Centralnog registra, depoa i kliringa hartija od vrednosti (u daljem tekstu: CRHoV). U sklopu izrade Strategije analizirane su najbolje međunarodne prakse. Strategija je nastala na temelju širokog konsultativnog procesa sa predstavnicima svih zainteresovanih strana kroz saradnju sa Privrednom komorom Srbije, KHoV, CRHoV, Evropskom bankom za obnovu i razvoj (u daljem tekstu: EBRD), MMF, Nemačkom Agencijom za međunarodnu saradnju (GIZ), uključujući i privatni sektor.

2. POJAM, ZNAČAJ I ULOGA TRŽIŠTA KAPITALA U RAZVOJU DRŽAVA

Razvijena i efikasna tržišta kapitala igraju ključnu ulogu u finansiranju ekonomskog rasta i obezbeđivanju finansijske stabilnosti država. Uprkos tome što inicijativa za razvijanje tržišta obično pripada privatnom sektoru i regulatornim telima, centralne banke kao i ministarstva zadužena za finansije takođe igraju značajnu ulogu u razvoju tržišta kapitala zbog sinergije u obezbeđivanju dugoročne likvidnosti finansijskog tržišta.

Postavlja se pitanje šta predstavlja "razvijeno" tržište kapitala? U nedostatku jasne i opšteprihvaćene definicije tržišta kapitala koristićemo definiciju datu od strane američke berze Nasdak (NASDAQ, engl. National Association of Securities Dealers Automated Quotations), prema kojoj se tržište kapitala tradicionalno odnosi na "mesto (platforma) za trgovanje dugoročnim dužničkim instrumentima, odnosno, tržište na kojem se prikuplja kapital. U novije vreme, tržišta kapitala se koriste u opštijem kontekstu za označavanje tržišta akcija, obveznica, derivata i drugih instrumenata".6

Ne postoji opšte pravilo, ili zakonitost, o tome koje je mere potrebno preduzeti u cilju razvijanja održivog tržišta kapitala. Svaka država na svetu je jedinstvena po svojim ekonomskim i fiskalnim parametrima i brzina razvoja tržišta kapitala zavisi od više faktora kao što su politička stabilnost,7 globalno tržište, kao i ekonomske i političke krize8 koje mogu poljuljati poverenje investitora i usporiti razvoj tržišta. Potrebno je da država i njene institucije, preduzmu određene regulatorne mere kako bi se postigao nivo kontinuiranog razvoja i rasta tržišta kapitala.

Praksa i istorija pokazuju da nakon inicijalnog rasta tržišta kapitala, dolazi do zastoja rasta aktivnosti i trgovine na tržištima kapitala koji onemogućuje iskazivanje punog potencijala takvih tržišta. U takvim okolnostima neophodna je intervencija države da bi se opet podstakao rast takvog tržišta.9 Kako se samo tržište postepeno razvija, tako nematerijalni faktori igraju sve veću ulogu u podsticanju sve većeg rasta. Predmetni faktori se ne odnose isključivo na regulatorni okvir i na opštu ekonomsku moć pojedinih država, već i na druge faktore10 kao što su nivo finansijskog obrazovanja,11 kultura poslovanja, spremnost za preduzimanje rizika, kapacitet kadrova, transparentnost u poslovanju, kao i spremnost za prelazak sa direktnog vlasništva i potpune kontrole poslovanja na indirektnu kontrolu kroz akcionarstvo.12

Jedno od često postavljenih pitanja među istraživačima tržišta kapitala jeste kako izmeriti nivo razvoja pojedinačnih tržišta u svetu.13 Dosadašnji metod kod razvijenih zemalja pokazao je da se stepen razvijenosti tržišta kapitala meri kroz upoređivanje broja finansijskih instrumenata i broja učesnika na tržištu kapitala14, kao i nivoom tržišne kapitalizacije.

Značaj tržišta kapitala za ekonomski razvoj država prepoznat je i od strane EU,15 kojoj Republika Srbija pristupa kroz proces evropskih integracija, i to sa statusom kandidata za članstvo u EU od 2012. godine. Slobodno kretanje kapitala, uz slobodno kretanje robe, usluga i radne snage, predstavlja jedno od ključnih ciljeva EU. Značaj integrisanog tržišta kapitala prepoznat je već 1966. godine sa tkz. Segreovim izveštajem koji predstavlja začetak ideje o jedinstvenom tržištu kapitala EU.16 Ključna premisa, koja se može uočiti u Segreovom izveštaju, je da će jedinstveno finansijsko tržište smanjiti troškove kapitala privrednim društvima, generisati prihode prilagođene riziku za investitore i da će ekonomije EU imati koristi kroz veći ekonomski rast i zapošljavanje. Tokom 2001. godine, na zahtev Ministara finansija zemalja članica EU izrađen je tzv. Lamfalusije izveštaj17 u kojem se kritikuje trenutni stepen razvoja jedinstvenog tržišta kapitala EU. Prema ovom izveštaju, tadašnji regulatorni okvir, je bio suviše rigidan, složen i neprilagođen tempu globalnih finansijskih promena.18 Evropska komisija (u daljem tekstu: EK) je pokušala komunikacijama, prvenstveno onima iz 1996.19, 1998.20 i 2011.21 godine, da reši i unapredi postojeći pravni okvir tržište kapitala na nivou EU.

Unija tržišta kapitala je projekat kreiranja jedinstvenog tržišta kapitala zvanično predstavljen u novembru 2014. godine. Cilj ovog projekta jeste da omogući slobodno kretanje kapitala, odnosno investicija i štednje u EU, čime bi se ostvarile višestruke koristi za potrošače, investitore i kompanije, bez obzira na njihovu lokaciju unutar EU.

Od usvajanja prvog akcionog plana u septembru 2015. godine preduzet je niz aktivnosti i mera za sprovođenje i ubrzanje procesa kreiranja jedinstvenog tržišta, uključujući i novi akcioni plan usvojen u septembru 2020. godine. Iako je napravljen pomak, tržišta kapitala u EU su i dalje fragmentisana, čime i dalje nije otključan pun potencijal i koristi koje tržište kapitala može da obezbedi stanovništvu i privredi, a kroz postojanje raznovrsnih, konkurentnih, efikasnih i pouzdanih izvora finansiranja i investicija. Pitanje unije tržišta kapitala je stavljeno na vrh prioriteta EK kako bi se obezbedila i podrška ekonomskom oporavku nakon krize izazvane pandemijom virusa COVID-19, ali i za potrebe finansiranja zelene i digitalne tranzicije.

Unija tržišta kapitala bi trebalo da omogući sledeće:

- Veći izbor izvora finansiranja po nižim troškovima, sa posebnim akcentom na potrebe sektora malih i srednjih preduzeća i njihove specifične potrebe za finansiranjem,

- Kreiranje novih mogućnosti za plasman štednje i realizaciju novih investicija,

- Obezbeđivanje podrške kreiranju održivog, inkluzivnog i rezilijentnog ekonomskog sistema,

- Pomoć u realizaciji digitalne i zelene agende,

- Podrška konkurentnosti i dodatno unapređenje autonomije EU,

- Unapređenje otpornosti finansijskog sistema,

- Podrška ekonomskom oporavku nakon COVID-19 i kreiranje novih radnih mesta.

Novi akcioni plan, koji je usvojen u septembru 2020. godine, na bazi preporuka najviših predstavnika stručne i akademske zajednice, obuhvatio je sve regulatorne i neregulatorne mere i aktivnosti koje je neophodno preduzeti kako bi se ostvarila tri osnovna cilja koji se nalaze u osnovi ovog plana:

1. Obezbeđivanje podrške zelenom, digitalnom, inkluzivnom i rezilijentnom ekonomskom oporavku - kroz povećanu dostupnost i olakšan pristup izvorima finansiranja za kompanije,

2. Unapređenje finansijske pismenosti i izgradnja poverenja u tržišta kapitala kako bi EU postala još bezbednije mesto za štednju i dugoročno investiranje pojedinaca,

3. Integrisanje nacionalnih tržišta u istinski jedinstveno tržište kapitala, kroz otklanjanje poreskih prepreka za prekogranično investiranje, postojanje ujednačenih pravila vezanih za stečaj, unapređenje prekograničnog ostvarivanja prava akcionara, zaštitu investicija, uvođenje prekograničnog saldiranja i postojanje jedinstvenih pravila poslovanja za tržišta kapitala.22

Uprkos inicijativi, donetim merama i preduzetim aktivnostima za kreiranje jedinstvenog tržišta kapitala EU, kao i naporima da se podrži razvoj tržišta kapitala država članica, postoji razlika u pogledu kapitalizacije, razvijenosti i likvidnosti pojedinačnih tržišta kapitala.

Kao najopštija mera i pokazatelj razvijenosti tržišta kapitala jedne zemlje u praksi se najčešće koristi udeo tržišne kapitalizacije u bruto domaćem proizvodu.

Tabela 1. prikazuje vrednost tržišne kapitalizacije u odnosu na bruto društveni proizvod (u daljem tekstu BDP) u EU i SAD za 2020. godinu. Tabela uključuje i podatak za Republiku Srbiju:

Tabela 1. Vrednost tržišne kapitalizacije u EU i SAD za 2020. godinu

Učešće tržišne kapitalizacije u BDP (%) |

|

SAD |

194,5% |

Francuska* |

84,9% |

Nemačka |

60,0% |

Hrvatska |

39,7% |

Austrija |

30,8% |

Poljska |

29,9% |

Grčka |

26.9% |

Bugarska |

25,6% |

Mađarska |

18,0% |

Slovenija |

16,0% |

Rumunija |

10,3% |

Srbija |

9,6% |

EU* |

51.6% |

Izvor: Svetska banka (*podatak se odnosi na 2018. godinu)23

Kada je u pitanju stepen razvijenosti tržišta EU, primetno je da u EU postoje značajna odstupanja između pojedinačnih tržišta. Takođe, udeo tržišne kapitalizacija u BDP u EU je znatno niži u poređenju sa tržištem kapitala SAD, gde je tržišna kapitalizacija gotovo dva puta veća u odnosu na BDP. Po ovom pokazatelju, Republika Srbija se nalazi na začelju tabele.

_____________

6 Predmetna definicija je dostupna na: https://www.nasdaq.com/glossary/c/capital-market

7 World Bank Group, Practical Guide on the Potential of Capital Markets Development in Small Econonomies (World Bank Group, 2019), dostupno na engleskom jeziku na: https://openknowledge.worldbank.org/bitstream/handle/10986/32067/Practical-Guide-on-the-Potential-of-Capital-Markets-Development-in-Small-Economies.pdf?sequence=1&isAllowed=y 4

8 Mark J. Roe & Jordan Siegel, Political Instability: Effects on Financial Development, Roots in the Severity of Economic Inequality, 39 J. Comp. Econ. 279 (2011) dostupno na engleskom jeziku na: https://dash.harvard.edu/bitstream/handle/1/12019047/SSRN-id963214.pdf?sequence=1

9 Joseph E. Stiglitz, Jose Antonio Ocampo, Shari Spiegel, Ricardo Ffrench-Davis, Deepak Nayyar, Stability with Growth - Macroeconomics, Liberalization, and Development (Oxford University Press, 2006) 197-220

10 Dimitri G. Demekas and Anica Nerlich, "Creating Domestic Capital Markets in Developing Countries: Perspectives from Market Participants" (International Financial Corporation, 2020), dostupno na engleskom jeziku na: https://www.ifc.org/wps/wcm/connect/dacea4f3-17da-4f4b-943f-9b107dfe3be0/EMCompass-Note+77-Creating+Domestic-Cap-Markets-Dev-Countries.pdf?MOD=AJPERES&CVID=m.SUIvR

11 Annamaria Lusardi, "Financial literacy and the need for financial education: evidence and implications" Swiss Journal of Economics and Statistics volume 155, Article number: 1 (2019), dostupno na engleskom jeziku na: https://sjes.springeropen.com/articles/10.1186/s41937-019-0027-5

12 Milko Štimac, Akcionarstvo i demokratija, (Arhipelag, 2014)

13 Za više informacija o broju metoda merenja razvoja tržišta kapitala pogledati: Nihal Bayraktar, "Measuring relative development level of stock markets: Capacity and effort of countries", (Borsa Istanbul Review, June 2014)74-95, dostupno na engleskom jeziku na: https://www.sciencedirect.com/science/article/pii/S2214845014000040

14 Snežana Milošević Avdalović & Ivan Milenković, "Merenje relativnog razvoja tržišta kapitala u zemljama u regionu" (Ekonomski pogledi, Vol. 18, broj 3/2016) 1-12, dostupno na: https://scindeks.ceon.rs/article.aspx?artid=1450-79511603001M

15 Više o istoriji razvoja tržišta kapitala u Evropskoj Uniji: Diego Valiante, " Europe’s Untapped Capital Market Rethinking financial integration after the crisis" (Centre for European Policy Studies European Capital Markets Institute, 2018), dostupno na engleskom jeziku na: https://www.eifr.eu/uploads/eventdocs/56f15217eace8.pdf

16 Ceo izveštaj je dostupan na: http://aei.pitt.edu/31823/1/Dev_Eur_Cap_Mkt_1966.pdf. Ovaj izveštaj nazvan je po predsedavajućem ekspertske grupe, Klaudiju Segreju, direktoru studija u Generalnoj direkciji Komisije za ekonomske i finansijske poslove)

17 Final Report of the Committee of Wise Men on the Regulation of European Securities Market https://www.esma.europa.eu/sites/default/files/library/2015/11/lamfalussy_report.pdf

18 Idem 7

19 On a communication from the Commission on the feasibility of the creation of a European Capital Market for smaller entrepreneurially managed growing companies (COM(95)0498 - C4-0486/95) https://www.europarl.europa.eu/sides/getDoc.do?reference=A4-1996-0168&type=REPORT&language=EN&redirect

20 Risk Capital Action Plan (RCAP) https://eur-lex.europa.eu/legal-content/EN/ALL/?uri=uriserv%3Al24195

21 An action plan to improve access to finance for SMEs https://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=COM:2011:0870:FIN:EN:PDF

22 https://ec.europa.eu/info/business-economy-euro/growth-and-investment/capital-markets-union_en

23 https://data.worldbank.org/indicator/CM.MKT.LCAP.GD.ZS

3. VEZA SA POSTOJEĆIM POLITIKAMA I PRAVNIM OKVIROM

Važeći okvir za funkcionisanje tržišta kapitala uspostavljen je donošenjem Zakona o tržištu kapitala (2011. godine) i usvajanjem zakona koji regulišu poslovanje fondova. Pomenuti zakoni pružaju uslove za uspostavljanje i razvoj tržišta kapitala. Zakoni koji uređuju oblasti povezane sa Strategijom su:

1) Zakon o tržištu kapitala ("Službeni glasnik RS", br. 31/11, 112/15, 108/16, 9/20 i 153/20). Osnovni ciljevi ovog zakona su zaštita interesa investitora, obezbeđenje pravednog, efikasnog i transparentnog tržišta kapitala, smanjenje sistemskog rizika na tržištu kapitala. Zakon o tržištu kapitala reguliše sledeće oblasti: javnu ponudu i sekundarno trgovanje finansijskim instrumentima; pružanje investicionih usluga i obavljanje investicionih aktivnosti, uključujući izdavanje dozvola za rad i uređivanje investicionih društava i drugih učesnika na tržištu kapitala u skladu sa ovim zakonom; obelodanjivanje finansijskih i drugih podataka, kao i obaveze izveštavanja izdavalaca i javnih društava u skladu sa ovim zakonom; zabranu prevarnih, manipulativnih i drugih protivzakonitih radnji i činjenja u vezi sa kupovinom ili prodajom finansijskih instrumenata, kao i ostvarivanjem prava glasa u vezi sa hartijama od vrednosti koje izdaju javna društva; kliring, saldiranje i registrovanje transakcija finansijskim instrumentima, kao i organizaciju i nadležnosti CRHoV i organizacija i nadležnosti KHOV.

2) Zakon o privatizaciji ("Službeni glasnik RS", br. 83/14, 46/15, 112/15 i 20/16 - autentično tumačenje). Glavni cilj ovog zakona jeste regulisanje uslova i procedura za izmenu vlasništva društvenog i državnog kapitala.

3) Zakon o zaštiti korisnika finansijskih usluga kod ugovaranja na daljinu ("Službeni glasnik RS", broj 44/18). Ovim zakonom uređuju se prava korisnika finansijskih usluga kod ugovaranja finansijskih usluga korišćenjem sredstava komunikacije na daljinu, kao i uslovi i način ostvarivanja i zaštite tih prava.

4) Zakon o finansijskom obezbeđenju ("Službeni glasnik RS", broj 44/18). Ovim zakonom uređuju se uslovi i način posebnog obezbeđenja izvršavanja finansijskih obaveza, na osnovu ugovora o finansijskom obezbeđenju koji zaključuju učesnici na finansijskom tržištu, koji se u okviru svoje delatnosti bave poslovima na tom tržištu. Cilj ovog zakona jeste ostvarivanje i unapređenje pravne sigurnosti i efikasnosti u izvršavanju obaveza na finansijskom tržištu, radi očuvanja i jačanja stabilnosti finansijskog sistema. Sredstva obezbeđenja u smislu ovog zakona mogu, između ostalog, biti i finansijski instrumenti.

5) Zakon o privrednim društvima ("Službeni glasnik RS", br. 36/11, 9/11, 83/14 - dr.zakon, 5/15, 44/18, 95/18 i 91/19). Ovim zakonom uređuje se pravni položaj privrednih društava i drugih oblika organizovanja u skladu sa ovim zakonom, a naročito njihovo osnivanje, upravljanje, statusne promene, promene pravne forme, prestanak i druga pitanja od značaja za njihov položaj, kao i pravni položaj preduzetnika.

6) Zakon o računovodstvu ("Službeni glasnik RS", br. 73/19 i 44/21). Ovim zakonom uređuju se obveznici primene ovog zakona, razvrstavanje pravnih lica i preduzetnika, organizacija računovodstva, računovodstvene isprave i vrste poslovnih knjiga, uslovi i način vođenja poslovnih knjiga, Registar pružalaca računovodstvenih usluga, priznavanje i vrednovanje pozicija u finansijskim izveštajima, sastavljanje, dostavljanje i javno objavljivanje finansijskih izveštaja, godišnjeg izveštaja o poslovanju, izveštaja o korporativnom upravljanju, izveštaji o plaćanjima autoritetima vlasti i nefinansijsko izveštavanje, Registar finansijskih izveštaja, Nacionalna komisija za računovodstvo i nadzor nad sprovođenjem odredbi ovog zakona.

7) Zakon o reviziji ("Službeni glasnik RS", broj 73/19). Ovim zakonom uređuju se uslovi i način obavljanja revizije finansijskih izveštaja, obaveznost revizije, stručna osposobljenost lica i licence za obavljanje revizije, kontrola kvaliteta rada društava za reviziju, samostalnih revizora i licenciranih ovlašćenih revizora, davanje i oduzimanje dozvole za rad društvima za reviziju i samostalnim revizorima, nadzor nad obavljanjem revizije, Komora ovlašćenih revizora (u daljem tekstu: Komora) i nadzor nad njenim radom, međunarodna saradnja sa nadležnim telima u oblasti nadzora, kao i druga pitanja u vezi sa revizijom.

8) Zakon o sprečavanju pranja novca i finansiranja terorizma ("Službeni glasnik RS", br. 113/17, 91/19 i 153/20). Ovim zakonom propisuju se radnje i mere koje se preduzimaju radi sprečavanja i otkrivanja pranja novca i finansiranja terorizma, kao i nadležnost Uprave za sprečavanje pranja novca i nadležnost drugih organa za sprovođenje odredaba ovog zakona.

9) Zakon o robnim berzama ("Službeni glasnik RS", broj 52/19). Ovim zakonom uređuju se uslovi za osnivanje, poslovi i organizacija robne berze, povrede integriteta na robno-berzanskom tržištu, kao i nadzor nad primenom ovog zakona.

10) Zakon o preuzimanju akcionarskih društava ("Službeni glasnik RS", br. 46/06, 107/09, 99/11 i 108/16). Ovim zakonom uređuju se uslovi i postupak za preuzimanje akcionarskih društava čije je sedište u Republici Srbiji, prava i obaveze učesnika u postupku preuzimanja i nadzor nad sprovođenjem postupka preuzimanja akcionarskih društava.

11) Zakon o alternativnim investicionim fondovima ("Službeni glasnik RS", broj 73/19). Ovim zakonom uređuje se: osnivanje i upravljanje alternativnim investicionim fondovima; osnivanje, delatnost i poslovanje društava za upravljanje alternativnim investicionim fondovima; način stavljanja na tržište, izdavanja i otkupa udela u alternativnim investicionim fondovima; poslovi i dužnosti depozitara, u smislu ovog zakona; nadležnost KHoV; druga pitanja od značaja za oblast alternativnih investicionih fondova i društava za upravljanje alternativnim investicionim fondovima.

12) Zakon o otvorenim investicionim fondovima sa javnom ponudom ("Službeni glasnik RS", broj 73/19). Ovim zakonom uređuje se: organizovanje i upravljanje otvorenim investicionim fondovima sa javnom ponudom; osnivanje, delatnost i poslovanje društva za upravljanje otvorenim investicionim fondovima sa javnom ponudom; poslovi i dužnosti depozitara, u smislu ovog zakona; nadležnost KHoV; nadzor nad radom i poslovanjem otvorenog investicionog fonda sa javnom ponudom, društava za upravljanje otvorenim investicionim fondovima sa javnom ponudom i depozitara; druga pitanja od značaja za oblast otvorenih investicionih fondova sa javnom ponudom.

13) Zakon o digitalnoj imovini ("Službeni glasnik RS", broj 153/20). Ovim zakonom uređuju se: izdavanje digitalne imovine (virtuelnih valuta i digitalnih tokena, kao vrsta digitalne imovine) i sekundarno trgovanje digitalnom imovinom u Republici Srbiji; pružanje usluga povezanih s digitalnom imovinom; založno i fiducijarno pravo na digitalnoj imovini; nadležnosti regulatornih i nadzornih organa na ovom tržištu, i to Narodne banke Srbije po pitanjima virtuelnih valuta, a KHoV po pitanjima digitalnih tokena; nadzor nad primenom ovog zakona.

14) Zakon o dobrovoljnim penzijskim fondovima i penzijskim planovima ("Službeni glasnik RS", br. 85/05 i 31/11). Ovim zakonom uređuje se: organizovanje i upravljanje dobrovoljnim penzijskim fondovima; osnivanje, delatnost i poslovanje društva za upravljanje dobrovoljnim penzijskim fondovima; poslovi i dužnosti kastodi banke, u smislu ovog zakona; nadležnost Narodne banke Srbije u vršenju nadzora nad obavljanjem delatnosti društava za upravljanje dobrovoljnim penzijskim fondovima; druga pitanja od značaja za funkcionisanje dobrovoljnih penzijskih fondova.

15) Zakon o osiguranju ("Službeni glasnik RS", br. 139/14 i 44/21), kojim se uređuje obavljanje delatnosti osiguranja u Republici Srbiji i vršenje nadzora nad obavljanjem te delatnosti, a uključuje i uređenje pitanja investiranja sredstava osiguranja.

16) Zakon o bankama ("Službeni glasnik RS", br. 107/05, 91/10 i 14/15), kojim se uređuje osnivanje, poslovanje i organizacija banaka, način upravljanja bankama, kontrola nad poslovanjem banaka, restrukturiranje i prestanak rada banaka. Banke, između ostalog, mogu obavljati poslove sa hartijama od vrednosti (izdavanje hartija od vrednosti, poslovi kastodi banke i dr.), brokersko-dilerske poslove i druge poslove na tržištu kapitala.

17) Zakon o platnim uslugama ("Službeni glasnik RS", br. 139/14 i 44/18), kojim se uređuju vrste platnih usluga i način njihovog pružanja, osnivanje i poslovanje platnih institucija i institucija elektronskog novca, platni računi, platni sistemi, konačnost poravnanja u bitnom platnom sistemu i druga pitanja platnog prometa.

18) Zakon o deviznom poslovanju ("Službeni glasnik RS", br. 62/06, 31/11, 119/12, 139/14 i 30/18), koji predstavlja okvir za sve vrste tekućih i kapitalnih transakcija sa inostranstvom, a sadrži i odredbe koje se odnose na kapitalne poslove između rezidenata i nerezidenata (između ostalog i na poslove sa hartijama od vrednosti i finansijskim derivatima.

19) Zakon o javnom dugu ("Službeni glasnik RS", br. 61/05, 107/09, 78/11, 68/15, 95/18, 91/19 i 149/20), kojim se uređuje zaduživanje Republike Srbije i upravljanje javnim dugom, uključujući osnove za emitovanje i trgovanje državnim hartijama od vrednosti.

20) Zakon o stečaju ("Službeni glasnik RS", br. 104/09, 99/11 - dr. zakon, 71/12 - US, 83/14, 113/17, 44/18 i 95/18). Ovim zakonom uređuju se uslovi i način pokretanja i sprovođenja stečaja nad pravnim licima. Stečaj se, u smislu ovog zakona, sprovodi bankrotstvom ili reorganizacijom. Pod bankrotstvom se podrazumeva namirenje poverilaca iz vrednosti celokupne imovine stečajnog dužnika, odnosno stečajnog dužnika kao pravnog lica. Pod reorganizacijom se podrazumeva namirenje poverilaca prema usvojenom planu reorganizacije i to redefinisanjem dužničko-poverilačkih odnosa, statusnim promenama dužnika ili na drugi način koji je predviđen planom reorganizacije.

Drugi dokumenti politika koji su povezani sa Strategijom su:

1) Fiskalna strategija za 2022. godinu sa projekcijama za 2023. i 2024. godinu;

Ova fiskalna strategija predviđa čitav niz mera za unapređenje tržišta državnih hartija od vrednosti, kao i brojne mere koje se odnose na državne finansijske institucije, bankarski sistem i osiguranje depozita. Dalji razvoj tržišta kapitala prepoznat je kao jedan od ključnih uslova i mera za dalji razvoj privrede Republike Srbije.

2) Strategija industrijske politike Republike Srbije od 2021. do 2030. godine ("Službeni glasnik RS", broj 35/20);

Predmetna strategija prepoznaje potrebu za povećanje dostupnosti finansijskih instrumenata za digitalizaciju i inovacije u industriji.

Zakonodavstvo EU u oblasti tržišta kapitala:

1) Direktiva 2014/65/EU o tržištima finansijskih instrumenata. Svrha ove direktive je da obuhvati privredna društva čija je redovna delatnost ili pružanje investicionih usluga i/ili obavljanje investicionih aktivnosti na profesionalnoj osnovi.

2) Uredba 600/2014 o tržištima finansijskih instrumenata.

3) Uredba 648/2012 o OTC derivatima, centralnim ugovornim stranama i depozitarima transakcija (poznata kao "EMIR") uređuje evropsku tržišnu infrastrukturu. Ova regulativa ima za cilj smanjenje sistemskog rizika, povećanje transparentnosti i očuvanje finansijske stabilnosti uvođenjem centralne ugovorne strane u kliringu OTC derivata.

4) Direktiva 97/9/EU o sistemima za obeštećenje investitora. Ova direktiva se odnosi na zaštitu ulagača kako bi se oni efikasnije zaštitili u pogledu određenih vrsta finansijskih instrumenata i obezbedila potrebna sredstva. Ključne stavke direktive se odnose na obuhvat zaštite i izvore finansiranja, ubrzanja isplate i bolje obaveštavanje malih ulagača.

5) Direktiva 2010/73/EU o prospektu koji se objavljuje prilikom javne ponude ili uključivanja u trgovanje hartija od vrednosti. Njeni ciljevi su da poboljša zaštitu investitora i poboljša efikasnost jedinstvenog tržišta. Ključna novina je stvaranje pasoša za tržišta kapitala EU - omogućavajući da prospekt odobren u jednoj državi članici EU važi širom EU. Direktiva o transparentnosti postavlja tekuće zahteve za objavljivanjem koje izdavaoci moraju da ispune kada njihove hartije od vrednosti budu uključene u trgovanje.

6) Uredba EU 2017/1129 definiše pravila prospekta i informacije koje je potrebno objaviti prilikom javne ponude hartija od vrednosti ili prilikom uključivanja u trgovanje na regulisanom tržištu.

7) Direktiva 2014/57/EU o krivičnim sankcijama za zloupotrebe na tržištu kapitala.

8) Direktiva 596/2014/EU o zloupotrebama na tržištu kapitala.

9) Direktiva 98/26/EK o konačnosti poravnanja u platnim sistemima i sistemima za saldiranje hartija od vrednosti ima za cilj da obezbedi sigurno izvršavanje i neopozivost naloga za prenos novca i naloga za prenos hartija od vrednosti u uslovima insolventnosti učesnika u transakciji.

10) Uredba EU 909/2014 o unapređivanju saldiranja hartija od vrednosti u EU i o centralnim depozitarima hartija od vrednosti. Ovom uredbom se utvrđuju jedinstveni uslovi za saldiranje finansijskih instrumenata u EU i pravila o organizaciji i delatnosti centralnih depozitara hartija od vrednosti radi promovisanja sigurnog, efikasnog i nesmetanog saldiranja.

11) Direktiva 2002/47/EK o finansijskim sredstvima obezbeđenja. Osnovni cilj ove direktive je stvaranje efikasnog jedinstvenog tržišta za sporazume o finansijskim sredstvima obezbeđenja. Ova direktiva treba da podrži i unapredi finansijsku stabilnost obezbeđujući pravni okvir za smanjenje rizika u finansijskim transakcijama. Rešenja ove direktive implementirana su u Zakon o finansijskom obezbeđenju.

Osnovna funkcija tržišta kapitala je da poveže entitete sa viškom kapitala i entitete koji oskudevaju u istom. Svi ostali subjekti na tržištu kapitala, poput berze, centralnog depozitara hartija od vrednosti i regulatora, imaju ulogu da tržište učine sigurnijim, jeftinijim i efikasnijim u cilju privlačenja učesnika.

Na bazi uporednih analiza više inicijativa i politika, kao i konkretnih rešenja koja se primenjuju u raznim evropskim zemljama i kroz konsultacije sa članovima Radne grupe, ustanovljeno je da je za utvrđivanje postojećeg stanja i potencijala za dalji razvoj tržišta kapitala potrebno sagledati trenutnu situaciju u ključnim sektorima na koje razvoj tržišta kapitala može uticati i u kojima može najviše da doprinese.

Pored sagledavanja stanja u ključnim sektorima, neophodno je sagledati i stanje u odnosu na ključne preduslove koje je potrebno obezbediti u cilju razvoja tržišta kapitala. Ovde pre svega se misli na postojanje adekvatnog pravnog okvira i razvijene infrastrukture.

Razvoj berzanskog poslovanja u Republici Srbiji započeo je krajem 19. veka. Nakon donošenja Zakona o javnim berzama 1886. godine, Beogradska berza je osnovana u novembru 1894. godine sa ciljem da se unapredi, olakša i uredi trgovinski promet. Zatvorena je 1941. godine da bi njen rad ponovo bio omogućen tek 1989. godine, kada je donet Zakon o tržištu novca i tržištu kapitala i osnovano Jugoslovensko tržišta kapitala, na predlog 34 najveće banke na teritoriji bivše SFR Jugoslavije.

Usled teškoća u funkcionisanju bankarskog sistema, devedesetih godina na Beogradskoj berzi se trgovalo isključivo komercijalnim i blagajničkim zapisima izuzetno kratkog roka dospeća (kvazi-bankarskim instrumentima). Značajniji pomak u trgovanju akcijama ostvaren je nakon 2000. godine, kada su u sekundarno trgovanje uključene akcije iz postupaka privatizacije. 2001. godine pušten je u rad interno razvijen sistem za trgovanje, a tokom 2003. i 2004. godine izvršena su značajna tehnološka unapređenja na polju razvoja platforme za trgovanje, omogućeno je daljinsko trgovanje i održani prvi berzanski sastanci na kojima se akcijama trgovalo metodom kontinuiranog trgovanja. Ovaj period obeležio je i početak intenzivnih aktivnosti Beogradske berze na polju međunarodne saradnje sa razvijenim berzama, berzama u okruženju, međunarodnim organizacijama i berzanskim asocijacijama. Potpisani su brojni bilateralni i multilateralni sporazumi o saradnji i memorandumi o razumevanju, a Beogradska berza je postala punopravni član Federacije evro-azijskih berzi, kao i pridruženi član Federacije evropskih berzi i Svetske federacije berzi.

Kao međunarodno priznata institucija, regulatorno, organizaciono i tehnološki usklađena sa globalno prihvaćenim standardima industrije berzanskog poslovanja, u 2021 godini, Beogradska berza obavlja poslove organizatora regulisanog tržišta i multilateralne trgovačke platforme (MTP) u skladu sa Zakonom o tržištu kapitala. Uz podršku EBRD-a, Beogradska berza je bila jedan od inicijatora ideje regionalnog tehnološkog povezivanja i stvaranja jedinstvene infrastrukture za trgovanje hartijama od vrednosti na regionalnim tržištima, a 2016. godine je i zvanično postala član SEE Link platforme, koja objedinjuje osam regionalnih berzi. Nakon skoro 80 godina, u 2018. godini uspešno je sproveden prvi postupak inicijalne javne ponude, kada je, pod pokroviteljstvom EBRD-a, lansiran je i projekat Serbia: IPO Go! sa unapređenja znanja kompanija iz privatnog sektora o mogućnostima za prikupljanje kapitala putem inicijalne javne ponude, kao i pružanju podrške kompanijama u sprovođenju procesa izlaska na berzu.

Tabela 2. Procena pozicije tržišta kapitala u Republici Srbiji

Prednosti |

Slabosti |

- Stabilne makroekonomske performanse Republike Srbije |

- Nepostojanje adekvatnog finansijskog znanja u široj populaciji |

Mogućnosti |

Opasnosti |

- Kreditni rejting Republike Srbije u martu 2021. godine povećan sa Ba3 na Ba2/stabilni izgledi (dva nivoa ispod investicionog ranga); izvor: Moody’s |

- Sistemski rizici poput ekonomskih/zdravstvenih kriza koje mogu negativno uticati na privredu zemlje, pa posledično i na tržište kapitala |

4.1.1 Pregled i analiza postojećeg stanja u Republici Srbiji

Na bazi analize koju je sproveo EBRD evidentno je da razvijena tržišta kapitala efikasnije usmeravaju štednju na tržište kapitala nego što to čini Republika Srbija. Prema njihovom izveštaju, podaci za 2019. godinu govore da je u Republici Srbiji svega 2,32% ukupne štednje, uloženo u investicione/penzijske fondove ili kroz direktno investiranje u hartije od vrednosti, usmereno na tržište kapitala. Osnovni cilj bi bio da se do 2023. godine na tržište kapitala usmeri 5% od ukupne štednje i na taj način pozitivno utiče na privredni rast i razvoj.

4.1.2 Postojeće stanje u ključnim sektorima u Republici Srbiji

Prema Globalnom indeksu konkurentnosti24, u grupi pokazatelja koji meri finansijski sistem, Republika Srbija zauzima 82. mesto (sa skorom od 57,4 sa pozitivnim trendom kretanja). U ovoj oblasti najrelevantniji indikatori koji pokazuju stepen razvijenosti tržišta kapitala su:

- Učešće tržišne kapitalizacije u BDP-u - Republika Srbija se prema ovom pokazatelju nalazi na 88. mestu (sa skorom od 13,2 sa negativnim trendom kretanja). Smatra se da je tržište kapitala razvijeno ukoliko ovaj racio iznosi preko 50%, ali se prilikom davanja zaključaka treba osloniti i na druge indikatore tržišta kapitala.

- Dostupnost preduzetničkog kapitala (venture capital) - Republika Srbija se prema ovom pokazatelju nalazi na 69. mestu (sa skorom od 35,9 sa pozitivnim trendom kretanja). Preduzetnički kapital se obično dodeljuje malim preduzećima sa izuzetnim potencijalom za rast ili kompanijama koje su brzo narasle i postoje izgledi da su spremne da nastave da se šire.

Kretanje prometa na Beogradskoj berzi ukazuje na vrlo nisku aktivnost investitora (Tabela 3 i Grafikoni od 1 do 4), koja je uzrokovana uticajem više faktora pri čemu je neophodno naglasiti sledeće:

- mali broj dostupnih, atraktivnih finansijskih instrumenata,

- potencijalni sistemski i nesistemski rizici,

- nepostojanje adekvatnog finansijskog znanja u široj populaciji,

- nedostatak entuzijazma i na strani ponude i na strani tražnje uslovljen prethodnim negativnim iskustvima.

____________

24 Klaus Schwab, World Economic Forum, Global Competitiveness Report "How to end a lost decade of productivity growth", (2019)

Tabela 3. Promet na Beogradskoj berzi u periodu 2011-2020

Godina |

Broj kotiranih akcija na berzi |

Tržišna kapitalizacija na kraju godine |

Tržišna kapitalizacija na kraju godine |

Godišnji obim trgovanja akcijama (miliona dinara) |

Godišnji obim trgovanja akcijama (miliona eura) |

Godišnji ukupni obim trgovanja (miliona dinara) |

Godišnji ukupni obim trgovanja (miliona eura) |

Broj transakcija |

2011 |

1354 |

676.431,58 |

6.464,31 |

24.400,14 |

239.28 |

28.584.50 |

280,18 |

2.887.538 |

2012 |

1111 |

642.134,41 |

5.646,71 |

20.505,26 |

179.86 |

24.988.50 |

219,77 |

483.013 |

2013 |

1014 |

663.927,22 |

5.791,30 |

28.490,19 |

252.17 |

30.164.36 |

267,01 |

344.109 |

2014 |

945 |

714.584,03 |

5.907,69 |

15.563,76 |

133.20 |

20.258.65 |

173,52 |

238.023 |

2015 |

844 |

641.056,42 |

5.270,71 |

17.105,98 |

141.73 |

22.429.15 |

185,77 |

146.232 |

2016 |

719 |

592.443,32 |

4.798,19 |

6.464,64 |

52.51 |

44.574.00 |

361,99 |

87.893 |

2017 |

634 |

548.868,77 |

4.632,87 |

8.266,39 |

67.92 |

66.907,34 |

552,82 |

66.952 |

2018 |

572 |

522.726,05 |

4.420,52 |

7.820,46 |

66.12 |

63.187,58 |

534,13 |

60.744 |

2019 |

496 |

569.647,46 |

4.844,24 |

40.736,48 |

346.22 |

91.918,04 |

780,64 |

31.115 |

2020 |

443 |

523.407,81 |

4.451,20 |

5.030,73 |

42.79 |

48.752,23 |

414,65 |

18.098 |

Izvor: www.belex.rs

Izvor: www.belex.rs

Grafikon 5. Pregled investitora i izdavaoca

U Republici Srbiji ima više grupa investitora (Grafikon 5) i svi oni su značajni za funkcionisanje tržišta kapitala i razvoj privrede:25

- Domaća štednja - pojedinci i domaćinstva. U Republici Srbiji se godišnje uštedi približno 819,3 milijardi dinara (6,9 milijardi evra ili 15,12% BDP). Za ovu akumuliranu štednju su potrebni načini kako da se produktivno uposli, odnosno investira;

- Strani investitori - institucije i pojedinci. U teoriji, iznos stranih sredstava raspoloživih za investiranje na tržište kapitala je neograničen;

- Investicioni fondovi ulažu u različite vrste hartija od vrednosti sa različitim vremenskim horizontima. Republika Srbija u prvom kvartalu 2021. godine ima 18 investicionih fondova sa ukupnom kombinovanom imovinom pod upravljanjem od 51,8 milijardi dinara (440 miliona evra). Imovina kojom upravljaju ovi fondovi ima trend umerenog rasta, a nakon usvajanja novih zakona koji regulišu rad alternativnih fondova i otvorenih investicionih fondova sa javnom ponudom očekuje se snažniji rast u ovoj oblasti;

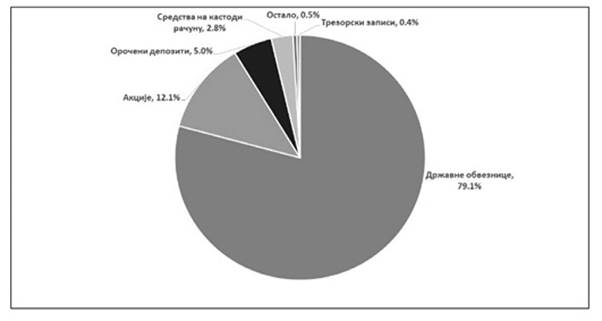

- Dobrovoljni penzijski fondovi su dugoročni investitori čija prudentna investiciona politika podrazumeva visokokvalitetna investiciona ulaganja doprinosa svojih članova, do isplate koja se dešava u budućnosti. Republika Srbija ima sedam dobrovoljnih penzijskih fondova sa ukupnom kombinovanom imovinom pod upravljanjem od 48 milijardi dinara (410 miliona evra)26. U Republici Srbiji dobrovoljni penzijski fondovi mogu biti značajni investitori. Stoga bi bilo dobro razmotriti dijapazon finansijskih instrumenata u koje mogu da ulažu dobrovoljni penzijski fondovi kao i definisana ograničenja po pitanju mogućnosti ulaganja u pojedinačne finansijske instrumente. U prvom kvartalu 2021. godine najviše sredstava dobrovoljnih penzijskih fondova je uloženo u državne hartije od vrednosti i to 79,5% ukupne imovine fondova (izvor: Narodna banka Srbije).

- Osiguravajuća društva. Budući da kompanije za osiguranje uzimaju premije po kojima će se isplaćivati naknade štete, odnosno ugovorene naknade iz osiguranja u budućnosti, poželjno je da i one pronađu mogućnost za dugoročnije ulaganje. Vrednost imovine industrije osiguranja (društva za osiguranje i društva za reosiguranje) u 2019. godini iznosi 299,7 milijarde dinara (2,55 milijardi evra).U prvom kvartalu 2021. godine iznosi 324,1 milijarde dinara (2,76 milijardi evra), prema podacima Narodne banke Srbije.

- Komercijalne banke. Kada banke imaju obaveze (depozite) veće od odobrenih plasmana, one treba da pronađu mogućnosti za ulaganje viška likvidnih sredstava, kao i da, radi smanjenja izloženosti riziku, diversifikuju ulaganja u različite vrste plasmana. Da li je reč o ulaganjima na kraći ili duži rok, zavisi od vremenske strukture obaveza. Banke u Republici Srbiji imaju višak likvidnosti od 182 milijarde dinara (1,5 milijardi evra), čak i nakon ulaganja u državne hartije od vrednosti.

Na strani potencijalnih izdavaoca finansijskih instrumenata takođe postoji više kategorija i svaka od njih je relevantna za rast i razvoj tržišta kapitala:

- Velika privredna društva iz realnog sektora. U ovoj kategoriji ima preko 100 kompanija (sa godišnjim prihodima preko 50 miliona evra), koje su potencijalni kandidati za izlazak na tržište kapitala i iskorišćenje njegovih prednosti. Usled nedostatka akumuliranog znanja i iskustva svih potencijalnih posrednika i učesnika u procesu, kao i nepostojanja dokazano uspešnih procedura prikupljanja kapitala sa jasno definisanim potencijalnim troškovima (posebno profesionalnih usluga), kao i baze investitora, domaće velike kompanije nisu spremne da igraju ulogu pilot projekta koji će uspostaviti nedostajuću infrastrukturu.

- Srednja privredna društva iz realnog sektora. Takođe postoji i veliki broj srednjih preduzeća, tj. sa prihodima između 10 i 50 miliona evra (1,17 do 5,8 milijardi dinara) i brojem zaposlenih između 50 i 250. Da li su to kandidati za javnu ponudu zavisi od toga da li je to troškovno racionalno. Čak i u slučajevima kada je izlazak na berzu ekonomski isplativ, njihove potrebe za finansiranjem obično, putem pronalaženja strateškog partnera, ipak servisiraju privatne kompanije, odnosno fondovi privatnog kapitala - "Private equity" fondovi.

Dovođenje privatnih preduzeća na tržište kapitala je dugoročni poduhvat koji zahteva intenzivan proces obrazovanja kako izdavalaca tako i potencijalnih domicilnih investitora. Trebalo bi razmotriti predloge za podsticaje, ali iskustvo pokazuje da kada subvencije isteknu, korporativno ponašanje se vraća u prethodni status. Iako su regulatorni troškovi relativno niski u poređenju sa troškovima profesionalnih usluga, jedan od predloga za promociju javne ponude privrednih društava koja se uključuju na berzu izdavanjem običnih ili povlašćenih akcija jeste i korekcija naknada koje prate izlazak preduzeća na tržište kapitala.

- Finansijske institucije. Banke i lizing kompanije su navedene odvojeno od kompanija iz realnog sektora, jer se priroda njihovih potreba za finansiranjem razlikuje. Banke bi mogle imati potrebu za eventualnim izdavanjem specifičnih finansijskih instrumenata kao što su posebne vrste obveznica (covered bonds) ili finansijskih instrumenata koji se izdaju u procesu sekjuritizacije, čemu bi prethodile detaljne analize i uređenje sveobuhvatnog pravnog okvira.

- Vlada. Republika Srbija je najveći izdavalac finansijskih instrumenata, sa 1,28 biliona dinara (10,9 milijardi evra) državnih hartija od vrednosti koje su u opticaju od kraja 2019. godine.

_____________

25 EBRD; Capital Market Development Priorities for Serbia Report (2021)

26 Prema podacima Narodne banke Srbije, dostupni na: https://nbs.rs/export/sites/NBS_site/documents/dpf/izvestaji/dpf_I_21.pdf

Glavna karakteristika finansijskog tržišta Republike Srbije jeste da je velika koncentracija sredstava u bankarskom sektoru, na šta ukazuje i Tabela 4:

Tabela 4. Struktura finansijskog sektora u Republici Srbiji na kraju 2019. godine

Struktura finansijskog sektora u Republici Srbiji 31.12.2019. |

|||

|

U milijardama |

U milijardama |

% |

Imovina bankarskog sektora |

4.084 |

35 |

79,3 |

Tržišna kapitalizacija berze |

570 |

5 |

11,1 |

Imovina sektora osiguranja |

300 |

2,6 |

5,8 |

Imovina dobrovoljnih penzijskih fondova |

45 |

0,4 |

0,9 |

Imovina investicionih fondova* |

45 |

0,4 |

0,9 |

Imovina lizing kompanija |

103 |

0,9 |

2,0 |

|

5.147 |

44,3 |

100,0 |

Izvor: www.belex.rs, www.nbs.rs, *EBRD izveštaj "Prioriteti za razvoj tržišta kapitala u Srbiji", April 2021. godine

Situacija u 2020. godini se nije bitnije promenila. Imovina bankarskog sektora je prema podacima Narodne banke Srbije iznosila 4.601 milijardi dinara sa učešćem od 81,4% u strukturi finansijskog sektora, dok je učešće tržišne kapitalizacije bilo 9,2% ili 523,4 milijardi dinara, a prema podacima Beogradske berze. Dolazimo do zaključka da se većina imovine potencijalnih investitora nalazi u obliku depozita kod banaka, koji su na kraju 2020. godine iznosili 3.408 milijardi dinara.

Tržište kapitala treba da ponudi investicione opcije koje nose veći prinos kako bi se kompenzovali transakcioni troškovi (uplata depozita je besplatna, dok kupovina hartija od vrednosti sa sobom nosi određene naknade). Da bi osiguralo održivost, poželjno je da tržište kapitala bude u mogućnosti da privuče investitore sa bankarskih depozita nudeći bolju ponudu investicionih proizvoda.

Još jedan značajan aspekt finansijskog sistema u Republici Srbiji jeste nivo likvidnosti u okviru bankarskog sektora. Analiza sveukupnog bankarskog sistema koji u prvom kvartalu u 2021. godini čine 24 banke ukazuje da sistem sadrži deo sredstava koji bi mogao da se kanališe u tržište kapitala s obzirom da se na gotovinu i sredstva kod Narodne banke Srbije odnosi 16,9% aktive bankarskog sektora na kraju 2020. godine, a da se 17,1% odnosi na ulaganja u hartije od vrednosti (Tabela 5).

Tabela 5. Struktura sredstava bankarskog sektora na kraju 2020. godine

Kanalisanje bankarskih sredstava |

|||

|

U milijardama dinara |

U milijardama |

% |

Krediti i potraživanja |

2.880 |

24,5 |

62,6 |

Ulaganja u hartije od vrednosti |

791 |

6,7 |

17,1 |

Gotovina i sredstva kod NBS |

776 |

6,6 |

16,9 |

Ostalo |

154 |

1,3 |

3,4 |

Ukupno: |

4.601 |

38,6 |

|

Izvor: www.nbs.rs

Postojeći višak likvidnosti u bankarskom sektoru indirektno utiče na smanjenje likvidnosti sekundarnog tržišta državnih hartija od vrednosti. Ne postoji potreba da banke trguju državnim hartijama od vrednosti jer iste kupuju i drže ih kako bi apsorbovale njihovu likvidnost. U prvom kvartalu 2021. godine banke drže 52% od ukupnih državnih hartija od vrednosti. Vrednost prometa ovih hartija od vrednosti je u 2019. godini bila 39,8% od salda nominalne vrednosti.

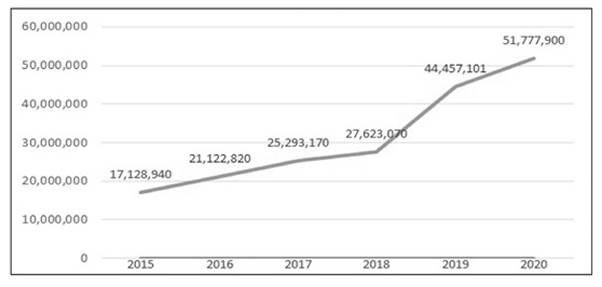

Investicione fondove vidimo kao jedan od najznačajnijih izvora institucionalne tražnje. Na kraju 2020. godine u Republici Srbiji je bilo 18 investicionih fondova i pet društava za upravljanje investicionim fondovima koji upravljaju imovinom vrednosti 51,8 milijardi dinara (55 miliona evra). Ovaj sektor je orijentisan na ulaganja u kratkoročne finansijske instrumente sa fiksnim prihodom (osam investicionih fondova), ali bi doneti Zakon o otvorenim fondovima sa javnom ponudom i Zakon o alternativnim investicionim fondovima mogli pozitivno da se odraze na buduće poslovanje investicionih fondova i njihovo dugoročno ulaganje. Ovom strategijom želimo da postignemo rast ulaganja investicionih fondova u dugoročne hartije od vrednosti na način da ovaj procenat dostigne nivo od 15% do kraja 2026. godine. Trend kretanja imovine kojom upravljaju investicioni fondovi je prikazan u Tabeli 6. i Grafikonu 6.

Tabela 6. Trend kretanja imovine kojom upravljaju investicioni fondovi u periodu 2015-2020. godine

Godina |

Broj investicionih fondova |

Imovina kojom upravljaju investiciona društva |

Prilivi (+/-) |

Imovina kojom upravljaju investiciona društva |

Prilivi (+/-) |

% promene imovine kojom upravljaju fondovi |

2015 |

13 |

17.128.940 |

|

140.833 |

|

|

2016 |

13 |

21.122.820 |

3.993.880 |

171.073 |

30.241 |

23 |

2017 |

19 |

25.293.170 |

4.170.350 |

213.494 |

42.420 |

20 |

2018 |

21 |

27.623.070 |

2.329.900 |

233.708 |

20.215 |

9 |

2019 |

18 |

44.457.101 |

16.834.031 |

378.060 |

144.351 |

61 |

2020 |

18 |

51.777.900 |

7.320.799 |

440.362 |

62.303 |

16 |

Izvor: EBRD izveštaj "Prioriteti za razvoj tržišta kapitala u Srbiji", april 2021. godine

Grafikon 6. Imovina kojom upravljaju investiciona društva (u 000 dinara)

Izvor: EBRD izveštaj "Prioriteti za razvoj tržišta kapitala u Srbiji", april 2021. godine

Dobrovoljni penzijski fondovi mogu imati mnogo veći potencijalni uticaj na razvoj tržišta kapitala. U Republici Srbiji posluju četiri društva koja upravljaju imovinom sedam dobrovoljnih penzijskih fondova, a koja je u zbiru na kraju 2020. godine iznosila 47 milijardi dinara (401 milion evra). Potreba penzionih fondova da ulažu u dugoročne hartije je opravdana s obzirom na to da oni prikupljaju sredstva ulagača, a isplaćuju ista sa prinosom nakon dužeg niza godina. Međutim, prema dostupnim podacima dobrovoljni penzijski fondovi ulažu oko 79,5% svoje imovine u hartije od vrednosti sa fiksnim prihodom (izvor: Narodna banka Srbije)27. Ukoliko bi u budućnosti ovaj odnos između ulaganja u hartije od vrednosti sa fiksnim prihodom i ulaganja u akcije bio 50% : 50% dobrovoljni penzijski fondovi bi usmerili na tržište kapitala 138 miliona evra. Očekuje se da će uticaj ovog priliva sredstava na tržište kapitala biti veći tokom vremena, s obzirom da vrednost imovine u poslednjih pet godina raste po stopi od 12% ili 34 miliona evra.

Trend kretanja imovine kojom upravljaju dobrovoljni penzijski fondovi je prikazan u Tabeli 7. i pratećim grafikonima 7. i 8. koji prikazuju promene u upravljanju na imovini kod ovih fondova.

_____________

27 Izvor: https://nbs.rs/export/sites/NBS_site/documents/dpf/izvestaji/dpf_I_21.pdf

Tabela 7. Trend kretanja imovine kojom upravljaju dobrovoljni penzijski fondovi u periodu 2015-2020

Godina |

Broj penzionih fondova |

Imovina kojom upravljaju penzioni fondovi (u 000 dinara) |

Prilivi (+/-) (u 000 dinara) |

Imovina kojom upravljaju penzioni fondovi (u 000 evra) |

Prilivi (+/-) (u 000 evra) |

% promene imovine kojom upravljaju fondovi |

2015 |

7 |

28.953.993 |

5.299.598 |

238.057 |

42.499 |

22 |

2016 |

7 |

32.860.400 |

3.906.407 |

266.136 |

28.078 |

13 |

2017 |

7 |

36.319.400 |

3.459.000 |

306.563 |

40.428 |

11 |

2018 |

7 |

40.264.245 |

3.944.845 |

340.661 |

34.097 |

11 |

2019 |

7 |

45.359.300 |

5.095.055 |

385.732 |

45.071 |

13 |

2020 |

7 |

47.122.700 |

1.763.400 |

400.771 |

15.039 |

4 |

Izvor: Narodna banka Srbije, odnosno www.nbs.rs, EBRD izveštaj "Prioriteti za razvoj tržišta kapitala u Srbiji", april 2021. godine

Grafikon 7. Imovina kojom upravljaju penzioni fondovi

(u 000 dinara)

Izvor: NBS, odnosno www.nbs.rs, EBRD izveštaj "Prioriteti za razvoj tržišta kapitala u Srbiji", april 2021. godine

Grafikon 8. % imovine kojom upravljaju fondovi

Izvor: NBS, odnosno www.nbs.rs, EBRD izveštaj "Prioriteti za razvoj tržišta kapitala u Srbiji", april 2021. godine

Na Grafikonu 9. dat je prikaz strukture aktive sektora dobrovoljnih penzijskih fondova koja ukazuje na nizak potencijal korišćenja finansijskih instrumenata koje nudi tržište kapitala.

Grafikon 9. Struktura aktive sektora dobrovoljnih penzijskih fondova na kraju prvog kvartala u 2021.

Izvor: Narodna banka Srbije, https://nbs.rs/export/sites/NBS_site/documents/dpf/izvestaji/dpf_I_21.pdf.

Sektor dobrovoljnih penzijskih fondova ocenjujemo kao stabilan, ali je evidentan skroman rast broja učesnika i imovine kojom oni upravljaju. Ovom strategijom želimo da aktivnosti nadležnih organa i učesnika na tržištu usmerimo ka analizi mogućnosti rasta ulaganja ovih fondova na način da im se omogući ulaganje u širi opseg hartija od vrednosti, kao i redefinisanje limita odnosno ograničenja koja važe za ulaganja u pojedine hartije od vrednosti. Međutim, jedan od izazova predstavlja i nedostatak dugoročnih finansijskih instrumenata domaćih privrednih društava u koja može da se ulaže.

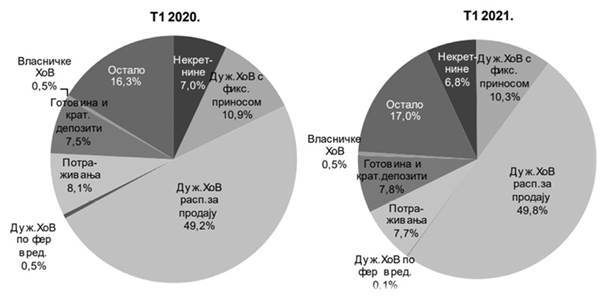

Kada govorimo o potencijalu tržišta kapitala treba pomenuti i osiguravajuća društva. U Republici Srbiji posluju četiri društva za osiguranje života, šest kompozitnih društava (životno osiguranje i neživotno osiguranje), šest društava koja se bave samo neživotnim osiguranjem i četiri društva za reosiguranje. Ukupan portfolio svih društava je na kraju 2019. godine iznosio 299,7 milijardi dinara (2,55 milijardi evra), a na kraju 2020. godine 314,2 milijarde dinara (2,67 milijardi evra).28. Međutim, osiguravajuća društva nemaju praksu ulaganja u akcije. Samo 1,2% portfolija se sastoji od akcija u 2019. godini (1,0% u 2020. godini i 1,0% u prvom kvartalu 2021. godine)29. Ukoliko bi osiguravajuća društva redefinisala odnos svojih portfolija na 50% : 50%, akcije u odnosu na dužničke hartije od vrednosti (zadržavajući trenutni nivo gotovine i potraživanja) dobili bi, primenom podataka o uloženim sredstvima u državne hartije od vrednosti i akcije (50% ovih sredstava umanjen za iznos već investiranih sredstava u akcije) na kraju 2020. godine, priliv od 96.095 miliona dinara (817 miliona evra), dok primenom podataka na kraju prvog kvartala 2021. godine priliv od 98.486 miliona dinara (838 miliona evra), što predstavlja značajan iznos na strani tražnje investitora, a čije iskorišćenje bi zavisilo od adekvatne ponude akcija, kao i konkretnog investicionog portfolija svakog društva za osiguranje pojedinačno. Na Grafikonu 10. dat je prikaz aktive sektora osiguranja koji potvrđuje izuzetno nizak procenat ulaganja u vlasničke hartije od vrednosti.

______________

28 Izvor: Narodna banka Srbije, Izveštaj o stanju sektora osiguranja za 2020. godinu

29 Izvor: Narodna banka Srbije, redovni tromesečni izveštaj o strukturi investicionog portfolija (re)osiguranja

Grafikon 10. Struktura aktive sektora osiguranja na kraju prvog kvartala u 2020. i 2021. godini;

Izvor: Narodna banka Srbije

Imajući u vidu ročnu neusklađenost aktive i pasive bankarskog sektora (ograničene mogućnosti plasmana dugoročnih kredita), neophodno je da ovde istupi tržište kapitala pružanjem atraktivnijih mogućnosti koje će zadovoljiti potrebe kompanija za dugoročnim izvorima finansiranja.

U toku izrade Strategije vođene su konsultacije na temu potencijala javnog sektora u razvoju tržišta kapitala. Konstatovano je da su Republika Srbija (Ministarstvo finansija), preduzeća u državnom vlasništvu i jedinice lokalne samouprave glavni pokretači u razvoju tržišta kapitala.

Republika Srbija je najveći izdavalac sa 1.280 milijardi dinara (10,9 milijardi evra) državnih hartija od vrednosti koje su u opticaju na kraju 2019. godine. Državne hartije od vrednosti su finansijski instrumenti čija je vrednost iskazana u domaćoj ili stranoj valuti, o čijoj emisiji, odlučuje Vlada ili ministar finansija, koje se emituju, prenose i evidentiraju u obliku elektronskog zapisa u informacionom sistemu CRHoV.

Hartije od vrednosti koje emituje Republika Srbija mogu biti dugoročne i kratkoročne. Dugoročne državne hartije su hartije od vrednosti sa rokom dospeća preko jedne godine o čijem emitovanju odlučuje Vlada. Dugoročne državne hartije mogu kupovati sva domaća i strana pravna i fizička lica, preko ovlašćenih učesnika. Kratkoročne državne hartije od vrednosti predstavljaju hartije od vrednosti sa rokom dospeća do jedne godine, o čijem emitovanju odlučuje ministar finansija ili lice koje on ovlasti, osim u slučaju kada je datum dospeća u narednoj budžetskoj godini, kada o emitovanju odlučuje Vlada. Emitenti u javnom sektoru mogu biti različiti - država, njeni organi, organizacije i agencije, lokalni organi vlasti, firme, banke i druge finansijske institucije. Kratkoročne državne hartije mogu kupovati samo domaća pravna i fizička lica30.

__________

30 www.investinginbonds.com

Privredna društva u državnom vlasništvu

Došlo se do zaključka da je potrebno sačiniti tzv. listu "ledolomaca"31 koja bi dovela nekoliko kvalitetnih kompanija u državnom vlasništvu na tržište kapitala i koje mogu privući interes investitora, stvarajući tako pozitivan zamah za dalje izdavaoce. Osnovni zadatak bi bio da se proceni koja su to najperspektivnija preduzeća koja bi pozitivno uticala na potencijalne izdavaoce da i oni izađu na tržište.

Obogaćivanje ponude na Beogradskoj berzi kvalitetnim finansijskim instrumentima izvršeno je u avgustu 2010. godine kada je na "Prime listingu" regulisanog tržišta počelo trgovanje akcijama Naftne industrije Srbije, da bi nekoliko meseci kasnije započelo i trgovanje akcijama Aerodroma "Nikola Tesla". Na ovaj način je ponuda domaćeg tržišta kapitala pojačana za dva preduzeća sa višemilionskim brojem akcionara. Posledice listiranja akcija ove dve velike kompanije se mogu sagledati pomoću podataka sa Beogradske berze gde je vidljiv rast prometa i broj zaključenih transakcija na berzi usled odluke velikog broja akcionara da prodaju akcije. Na bazi iznetog možemo zaključiti da je listiranje akcija velikih preduzeća pozitivno uticalo na likvidnost tržišta. Iako se predmetnim akcijama trguje samo na "Prime listingu" berzanskog tržišta, porast obima trgovanja akcijama ostalih privrednih društava koja nisu u državnom vlasništvu je zabeležen i na tadašnjem vanberzanskom tržištu32.

Shodno gore navedenom, jedna od mogućnosti jeste da se, u skladu sa iscrpnom analizom portfolija javnih preduzeća i kompanija u većinskom vlasništvu Republike Srbije, identifikuju preduzeća koja imaju potencijal i kapacitet da izađu na tržište kapitala, kao i dugoročna strategija za ovu aktivnost. Ova aktivnost bi imala značajan, ali ne i presudan uticaj na tržište kapitala. Ukoliko sprovedene analize utvrde da izlazak ovih preduzeća na berzu nije preporučljiv, bilo bi poželjno sagledati kao alternativu listiranje preduzeća koja su u delimičnom vlasništvu države.

___________

31 EBRD; Capital Market Development Priorities for Serbia Report (2021)

32 Aleksandar Simić mr, "Uticaj listiranja velikih javnih kompanija na nivo likvidnosti tržišta akcija u RS", Stručni rad, Škola biznisa Br 3/2011UDC 347.72.031 (497.11) 336.763.347.23 (497.11)

Jedinice lokalne samouprave

Način finansiranja jedinice lokalne samouprave je regulisan propisima Republike Srbije. Jedan od načina finansiranja određenih interesa gradova i opština je zaduživanje na finansijskom tržištu. Ovim subjektima je ostavljeno da sami analiziraju stanje i kretanje na finansijskom tržištu i da odaberu jedan od dva modela zaduživanja - kreditnog zaduživanja kod banaka ili emitovanje municipalnih obveznica kao hartija od vrednosti.

Municipalne obveznice su hartije od vrednosti koje izdaju jedinice lokalne samouprave (opštine i gradovi) radi prikupljanja neophodnih novčanih sredstava, a u cilju realizacije kapitalnih i drugih projekata. Veći deo naučne javnosti se prilikom definisanja ovih obveznica rukovodi sa dva principa: prvi, obveznici u ulozi emitenta izdaju jedinice lokalne samouprave; drugi, intencija emitenta obveznica jeste da prikupljena novčana sredstva iskoriste za finansiranje razvojnih i infrastrukturnih projekata. Privlačnost investiranja u ovaj tip obveznica na finansijskom tržištu ogleda se u činjenici da su one često oslobođene plaćanja poreza na kapitalnu dobit (ili nekog drugog poreskog opterećenja u zavisnosti od države do države), što za kupce predstavlja značajnu činjenicu prilikom odabira načina plasiranja sopstvenog kapitala33.

U svetu sve više na značaju dobijaju zelene obveznice, čija emisija na srpskom tržištu kapitala može imati pozitivan uticaj. U ovoj oblasti je potrebno odabrati prave kandidate i projekte od značaja za državu, opštine i gradove. Takođe je neophodno obezbediti i adekvatan zakonski okvir za izdavanje ovog tipa obveznica od strane države, opštine ili grada.

____________

33 Goran Selak mr, "Municipalne obveznice kao hartije od vrednosti" (Doktorska disertacija, Pravni fakultet za privredu i pravosuđe, Novi Sad, 2016), dostupno na: https://nardus.mpn.gov.rs/handle/123456789/6829

Obrazovanje društva, odnosno pojedinaca je ključni faktor za razvoj tržišta kapitala u Republici Srbiji. Finansijska pismenost se prepoznaje kao neophodna dopuna finansijske zaštite potrošača, finansijske inkluzije, finansijske regulacije i kao podrška ekonomskoj i finansijskoj stabilnosti i razvoju34. Prepoznajući značaj finansijske pismenosti, veliki broj evropskih zemalja je razvio i sproveo nacionalne strategije za finansijsko obrazovanje, a mnoge se spremaju da to urade. Jedan broj evropskih zemalja je ažurirao već usvojene nacionalne strategije, tragajući za boljim rešenjima ili suočavajući se sa novim izazovima koje donose promene u obrazovnoj, ekonomskoj, finansijskoj i socijalnoj sferi35.

Prema Globalnom indeksu konkurentnosti36, u grupi pokazatelja koji meri veštine Republika Srbija zauzima 55. mesto (sa skorom od 68,2). U ovoj oblasti najrelevantniji indikatori koji su preduslovi i za razvoj tržišta kapitala su:

- Veštine radne snage - meri koliko preduzeća ulažu u treninge svojih zaposlenih. Podaci ukazuju da se po pitanju ulaganja kompanija u svoje zaposlene radi sticanja veština, Republika Srbija nalazi na 104. poziciji od 141 država sveta (sa skorom od 43,6), na osnovu čega se može zaključiti da se privatni sektor isključivo oslanja na formalno obrazovanje (škola/fakultet) za sticanje veština ili samostalno angažovanje. Ovo ukazuje da je potrebno više ulaganja u zaposlene, pogotovo kroz neformalne treninge ili edukacije.

- Veštine diplomaca - meri koliko veštine stečene nakon završetka fakulteta i srednje škole odgovaraju veštinama koje su potrebne za rad u privredi. Republika Srbija u ovoj oblasti zauzima 65. poziciju globalno (sa skorom od 51,9), što nije loš rezultat i govori u prilog prethodnom podatku da se privreda oslanja na formalno obrazovanje.

- Veštine opšte populacije - podrazumevaju sposobnost građana da pročitaju digitalne sadržaje ili da koriste računar na elementarnom nivou. U ovom segmentu, Republika Srbija zauzima 77. poziciju (sa skorom od 51,5). U ovom segmentu postoji značajan prostor za unapređenje i edukaciju stanovništva.

U nekim zemljama finansijsko obrazovanje postoji kao poseban predmet, u drugim kao međupredmetna kompetencija (ne znači uvođenje novih predmeta niti dodatnih časova tematski posvećenih određenoj kompetenciji. Osnovna promena se ogleda u dinamičnijem i angažovanijem kombinovanju znanja, veština i stavova relevantnih za različite realne kontekste koji zahtevaju njihovu funkcionalnu primenu). U Republici Srbiji je tokom 2018/19 realizovan pilot projekat finansijskog opismenjavanja pod nazivom "FinPis" u 34 osnovne škole, u okviru kojeg su razvijeni priručnici i zbirke zadataka. Prema informaciji Zavoda za unapređenje obrazovanja i vaspitanja, razvijanje finansijske pismenosti je vidljivo u programima matematike, počev od prvog razreda osnovne škole kada se pominju zadaci sa novcem, a u kasnijim razredima kroz rešavanje problemskih zadataka sa novcem. U prvom razredu gimnazije učenici se upoznaju sa osnovnim pojmovima finansijske matematike poput: šta je glavnica, kredit, kamatna stopa, ulaganje, oročavanje novca37.

Međutim, prema rezultatima poslednjeg ciklusa PISA 201838 istraživanje ukazuje da 1/3 učenika iz Republike Srbije nije dostigla nivo funkcionalne pismenosti iz finansijske pismenosti. U proceni finansijske pismenosti učestvovalo je 20 zemalja, a test je rešavalo oko 117.000 petnaestogodišnjaka. Rezultati su takođe pokazali da veliki broj učenika kao osnovni izvor informisanja o finansijskoj pismenosti navodi porodicu, a ne školu.

Savremeno društvo se suočava sa brojnim izazovima koji zahtevaju pravovremene reakcije. U tom smislu nisu izuzetak ni izazovi u oblasti finansija. Koncept finansijske pismenosti zahteva da pojedinac, pored finansijskog znanja, poseduje i sposobnost da primeni svoje znanje, odnosno da ima finansijske veštine. U vremenu finansijske krize posebno je značajno da stanovništvo poseduje što viši nivo finansijske pismenosti. Interesovanje države i pojedinaca za finansijsko obrazovanje podstaknuto je nizom tendencija: prenošenje finansijskih rizika sa države i poslodavaca na pojedinca, izloženost brojnim rizicima u vezi sa redovnošću finansijskih prihoda, povećana individualna odgovornost u smislu donošenja većeg broja finansijskih odluka, raznovrsnija ponuda finansijskih proizvoda i usluga i povećana potražnja za finansijskim proizvodima i uslugama. Zbog toga što je neophodno da kompetencije koje se razvijaju u školi odgovaraju potrebama vremena u kojem deca odrastaju i u kojem će živeti, finansijsko opismenjavanje učenika u školi je neizostavno. S obzirom da je evidentan manjak finansijskog znanja kod pojedinaca, ne čudi ni nezainteresovanost privrednih društava da potreban kapital pribavljaju na tržištu kapitala39.

Narodna banka Srbije je 2012. godine inicirala izradu Strategije za finansijsko obrazovanje i plan implementacije iste. Na kraju svake godine se izrađuje Izveštaj o proceni aktivnosti. Narodna banka Srbije donela je Strategiju na polju finansijske edukacije za period 2012-2015. godine i Strategiju Narodne banke Srbije na polju finansijskog obrazovanja za period 2016-2020 (dostupno na www.nbs.rs).

Pored pomenutog postoji skromna povezanost škola i fakulteta sa preduzećima koja se bave pružanjem finansijskih usluga, kao i državnih institucija u čijoj nadležnosti je između ostalog i tržište kapitala, kao i slaba povezanost istih sa privrednim subjektima.

Imajući u vidu sve gore izneto, neophodno je da se kroz Strategiju ulože dodatni napori za unapređenje obrazovanja pojedinaca i modernizaciju zakonske regulative, a sve u cilju podizanja svesti pojedinaca i značaja razvoja tržišta kapitala za privredu.

____________

34 OECD 2014

35 Ministarstvo nauke, prosvete i tehnološkog razvoja, Zavod za unapređenje obrazovanja i vaspitanja, "Značaj finansijskog obrazovanja i vaspitanja i modeli za njegovo uključivanje u programe nastave i učenja za osnovnu školu" (2018), dostupno na: http://finpis.mi.sanu.ac.rs/pdf/FinPis%20publikacija%20UOZ.pdf

36 Klaus Schwab, "Global Competitiveness Report 2019: How to end a lost decade of productivity growth", (World Economic Forum - Global Competitiveness Report, 2019), dostupno na engleskom jeziku na: https://www.weforum.org/reports/how-to-end-a-decade-of-lost-productivity-growth

37 supra note 32.

38 OECD, "PISA 2018 results", (OECD, 2018), dostupno na engleskom jeziku na: https://www.oecd.org/pisa/publications/pisa-2018-results.htm

39 supra note 32.

4.1.3 Postojeće stanje ključnih preduslova za razvoj tržišta kapitala

Osim stanja u ključnim sektorima, nametnula se potreba i za sagledavanjem stanja u odnosu na ključne preduslove koje je potrebno obezbediti a koji utiču na razvoj tržišta kapitala. To su pre svega postojanje adekvatnog pravnog okvira koji će obezbediti sigurnost i efikasnost funkcionisanja tržišta kapitala, kao i adekvatne infrastrukture.

Tokom poslednjih pet godina, Republika Srbija je bila usredsređena na reviziju svog pravnog i regulatornog režima kako bi podržala svoje planove za pristupanje EU. Suština ovih promena vođena je "Pregovaračkom pozicijom Republike Srbije za Međuvladinu konferenciju o pristupanju Republike Srbije EU za Poglavlje devet - "Finansijske usluge", koju je Vlada usvojila na sednici održanoj 12. oktobra 2017. godine i koju je Republika Srbija otvorila 27. juna 2019. godine na desetoj Međuvladinoj konferenciji o pristupanju EU.

U toku su dva aktuelna pitanja koja će uticati na tržište kapitala:

- Plan je da se do kraja prvog kvartala 2022. godine izvrši set izmena i dopuna Zakona o tržištu kapitala koji imaju za cilj potpunu harmonizaciju sa Direktivom 2014/65/EU o tržištima finansijskih instrumenata (Directive 2014/65/EU of the European Parliament and of the Council of 15 May 2014 on markets in financial instruments and amending Directive 2002/92/EC and Directive 2011/61/EU) (u daljem tekstu MIFID II) u cilju postizanja statusa MIFID tržišta, kao i izmena i dopuna Zakona o preuzimanju akcionarskih društava, Zakona o privrednim društvima, Zakona o faktoringu.

- Sredinom januara 2021. godine, Ministarstvo privrede formiralo je radnu grupu za izradu izmena i dopuna Zakona o privrednim društvima sa ciljem usklađivanja zakona sa Direktivom EU 2017/828 u pogledu podsticanja dugoročnog angažovanja akcionara. Rok za izradu relevantnih amandmana određen je do kraja 2021. godine.

Nastavak rada na zakonskom okviru izuzetno važan i treba da bude u fokusu i u budućnosti. Ovo je bitna tačka u okviru ukupnih razvojnih napora40 u prilog čemu je i činjenica da su Zakon o alternativnim investicionim fondovima i Zakon o otvorenim investicionim fondovima sa javnom ponudom usklađeni sa EU Direktivama. Naredni koraci se odnose na usklađivanje pratećih podzakonskih akata na nivou svih relevantnih institucija (CRHOV, KHoV, Poreska uprava, Beogradska berza, Uprava za sprečavanje pranja novca).

____________

40 EBRD; Capital Market Development Priorities for Serbia Report (2021)

Pored ekonomskih i političkih okolnosti i pravne tradicije određene zemlje, značajno mesto zauzima i adekvatna infrastruktura tržišta kapitala koja ne treba da obezbedi samo zaštitu interesa svih učesnika, već i izgradnju poverenja u finansijske tokove i održavanje stabilnosti celokupnog finansijskog sistema. Prihvatajući međunarodne standarde, infrastruktura tržišta kapitala, u većini zemalja, uređena je na način, da se uspostavlja posebno telo koje reguliše, nadzire i unapređuje tokove na tržištu kapitala. U Republici Srbiji ovu funkciju ima KHoV.

KHoV je nezavisna i samostalna državna organizacija - regulator tržišta kapitala u Republici Srbiji. Osnovni zadatak je obezbeđenje pravne sigurnosti, poštenog i transparentnog funkcionisanja tržišta kapitala i zaštita investitora. Pored svoje regulatorne funkcije, nadgleda aktere na tržištu kapitala: berze, investiciona društva (brokersko-dilerske kompanije, ovlašćene banke), društva za upravljanje investicionim fondovima, kao i same investicione fondove.

Posebno mesto u infrastrukturi tržišta kapitala, pripada CRHoV, kao posebnoj instituciji koja obezbeđuje pouzdanost, poverljivost i sigurnost podataka o hartijama od vrednosti. CRHoV je privredno društvo u pravnoj formi akcionarskog društva u 100% državnom vlasništvu i od velikog je značaja za funkcionisanje tržište kapitala. CRHoV vodi evidenciju o vlasništvu nad hartijama od vrednosti i ti podaci su javnog karaktera (osim u slučaju kastodi i zbirnog računa kada podaci o vlasnicima hartija od vrednosti nisu javno dostupni), obavlja poslove kliringa i saldiranja finansijskih instrumenata i novca po osnovu trgovanja finansijskim instrumentima. Kod CRHoV-a nije uočen značajan negativan trend u poslovanju imajući u vidu činjenicu da ova institucija naplaćuje naknade ne samo za transakcije saldiranja, već i za registraciju hartija od vrednosti i vlasništvo nad istim. S obzirom da je CRHoV od 2003. godine razvijao "in house" softver za registraciju/praćenje promena po pitanju vlasništva nad finansijskim instrumentima, isti ne može da odgovori potrebama za usklađivanjem sa MIFID II i EU regulativom, te je shodno tome izvršena emisija akcija u januaru 2021. godine u vrednosti od 100 miliona dinara u cilju prikupljanja kapitala i angažovanja istog za potrebe razvoja novog softvera i prilagođavanja njegove funkcionalnosti. Pored navedenog, ovim će se obezbediti i mogućnost povezivanja sa međunarodnim i inostranim depozitarima hartija od vrednosti, čime će se dodatno povećati atraktivnost ulaganja u domaće hartije od vrednosti. Za dalji razvoj CRHoV-a i tržišta kapitala od značaja je pomenuti i potpisivanje Memoranduma o razumevanju sa međunarodnim centralnim depozitarom Euroclear. Namera Republike Srbije je da omogući da se njene obveznice saldiraju putem Euroclear platforme, što će olakšati stranim investitorima da imaju pristup tržištu državnih hartija od vrednosti. Time im se omogućava da domaćem tržištu pristupe na sigurniji i standardizovaniji način, što će rezultirati većim prilivom kapitala, većim obimom trgovanja i nižom cenom javnog duga Republike Srbije.