SMERNICEZA PROCENU RIZIKA OD PRANJA NOVCA I FINANSIRANJA TERORIZMA KOD POSREDNIKA U PROMETU I ZAKUPU NEPOKRETNOSTI- od 30. juna 2022. godine - |

Ministarstvo nadležno za inspekcijski nadzor u oblasti trgovine (u daljem tekstu: Ministarstvo), kao organ zadužen za vršenje nadzora nad primenom Zakona kod obveznika - posrednika u prometu i zakupu nepokretnosti (u danjem tekstu: Obveznik) je ovlašćeno da samostalno ili u saradnji sa drugim organima donese smernice za procenu rizika i primenu odredaba Zakona za ove obveznike.

Uveden je pristup zasnovan na analizi i proceni rizika od pranja novca i finansiranja terorizma, koju Obveznici vrše za svaku stranku i poslovni odnos. Zakon uvodi i procenu rizika i na nivo samog Obveznika.

Pored navedenog, država je izradila nacionalnu procenu rizika od pranja novca i finansiranja terorizma i definisala mere i aktivnosti koje je potrebno sprovesti kako bi se prepoznati rizici ublažili.

Rezultati nacionalne procene rizika pružaju neophodne informacije Obveznicima i služe im kao polazna, ali i obavezna osnova u procenama rizika koje će sami sprovesti na nivou svojih aktivnosti kao privrednog subjekta. Obveznici moraju da shvate i primene procenjene rizike na nivou države.

Obveznikom smatra se pravno lice, odnosno preduzetnik koji se bavi pružanjem usluga posredovanja u prometu i zakupu nepokretnosti u skladu sa Zakonom o posredovanju u prometu i zakupu nepokretnosti ("Službeni glasnik RS", br. 95/2013, 41/2018 i 91/2019) i drugim propisima.

Ministarstvo, kao nadležni državni organ za nadzor nad primenom Zakona kod Obveznika (pravnog lica, odnosno preduzetnika koji se bavi pružanjem usluga posredovanja u prometu i zakupu nepokretnosti), Smernicama za procenu rizika od pranja novca i finansiranja terorizma (u daljem tekstu: Smernice) pojašnjava postupke koje Obveznik treba da sprovodi kako bi izvršio svoje zakonske obaveze.

Cilj Smernica jeste da definiše osnove i/ili pretpostavke, na osnovu kojih bi Obveznik trebalo da sprovodi procenu rizika od pranja novca i finansiranja terorizma u odnosu na svoje poslovanje, kao i način sprovođenja procene/analize rizika na pojedinačnom slučaju tj. na nivou lica sa kojim se uspostavlja poslovni odnos (stranka, saradnik, ugovorna strana i dr.), a radi jedinstvene primene odredaba Zakona i uspostavljanja delotvornog sistema sprečavanja pranja novca i finansiranja terorizma kod obveznika. Obveznici koriste Smernice pri izradi i primeni procedura, koje se zasnivaju na analizi i proceni rizika u cilju uspostavljanja efikasnog sistema za sprečavanje pranja novca i finansiranja terorizma.

Smernicama se želi podići svest Obveznika o njihovoj ulozi i mestu u sistemu za sprečavanje pranja novca i finansiranja terorizma, kao i istaći važnost primene svih zakona i podzakonskih propisa iz ove oblasti, jer se samo na taj način efikasno može suprotstaviti pranju novca i finansiranju terorizma. Od obveznika Zakona se ne očekuje da utvrde, da li je krivično delo pranja novca ili finansiranja terorizma izvršeno. Osnovni zadatak jeste da Obveznik obezbedi raspolaganje svim potrebnim podacima u vezi sa poznavanjem i praćenjem poslovanja svojih stranaka, da proceni da li se određeni modeli ponašanja mogu dovesti u vezu sa krivičnim delom i u kojoj meri, te da u skladu sa Zakonom preduzme sve potrebne mere i prijavi sumnjive aktivnosti. Uprava za sprečavanje pranja novca (u daljem tekstu: Uprava) i istražni organi dalje vode potrebne postupke u datom slučaju kako bi utvrdili da li postoji ili ne neko krivično delo.

Opšti i Poseban deo ovih Smernica primenjuje Obveznik, radi jedinstvenog postupanja kod procenjivanja rizika. Privredni subjekt - Obveznik, bez obzira na svoju veličinu i složenost, dužan je da uspostavi odgovarajući sistem za upravljanje rizikom od pranja novca i finansiranja terorizma. Sistem mora da obezbedi da se rizici sveobuhvatno identifikuju, procenjuju, nadziru, ublažavaju i da se njima upravlja. Obveznici mogu da primenjuju te mere u različitim obimima, zavisno od vrste i nivoa rizika i saglasno različitim faktorima rizika.

Učesnici u izradi i realizatori procene rizika od pranja novca i finansiranja terorizma dodatno iskustvo mogu steći i ukoliko se bliže upoznaju sa drugim štampanim materijalima, smernicama i publikacijama, koje se objavljuju od strane relevantnih domaćih i međunarodnih institucija:

- Ministarstvo trgovine, turizma i telekomunikacija, www.mtt.gov.rs

- Ministarstvo finansija, www.mfin.gov.rs

- Narodna banka Srbije, www.nbs.rs

- Agencija za privredne registre, www.apr.gov.rs

- Udruženje banaka Srbije, www.ubs-asb.com

- Uprava za sprečavanje pranja novca www.apml.gov.rs

- FATF www.fatf-gafi.org

- Manival www.coe.int/moneyval

OPŠTI DEO

1. Pranje novca i finansiranje terorizma - pojam

Pranje novca i finansiranje terorizma su globalne pojave koje se mogu negativno odraziti na ekonomsku, političku, bezbednosnu i socijalnu strukturu države. Posledice pranja novca i finansiranja terorizma podrivaju stabilnost, transparentnost i efikasnost finansijskog sistema države, izazivaju ekonomske poremećaje i nestabilnost i nanose štetu ugledu zemlje i ugrožavaju nacionalnu bezbednost. Rizici od pranja novca i finansiranja terorizma nastaju i usled propusta u primeni propisa gde obveznik može u znatnoj meri biti izložen riziku i od narušavanja sopstvenog ugleda i reputacije u slučaju izricanja kazne nadzornog organa.

Kada je reč o pranju novca, početna imovina uvek proističe iz nezakonitih aktivnosti, dok u slučaju finansiranja terorizma izvori mogu biti zakoniti i nezakoniti. Ipak, glavni cilj lica koja se bave finansiranjem terorizma ne mora biti nužno prikrivanje izvora novčanih sredstava, već prikrivanje prirode finansirane aktivnosti. Kada lica žele da ulože novac iz zakonitih aktivnosti u finansiranje terorističke aktivnosti sredstva je teže otkriti i pratiti budući da su transakcije u manjim iznosima.

Efikasan sistem borbe protiv pranja novca i finansiranja terorizma podrazumeva analizu rizika od pranja novca i analizu rizika od finansiranja terorizma.

1.1. Pranje novca - Definicija i faze

Pranje novca je proces prikrivanja nezakonitog porekla novca ili imovine stečene kriminalom. Pranjem novca, u smislu Zakona, smatra se:

1)konverzija ili prenos imovine stečene izvršenjem krivičnog dela;

2) prikrivanje ili netačno prikazivanje prave prirode, porekla, mesta nalaženja, kretanja, raspolaganja, vlasništva ili prava u vezi sa imovinom koja je stečena izvršenjem krivičnog dela;

3) sticanje, držanje ili korišćenje imovine stečene izvršenjem krivičnog dela.

Pranjem novca, u smislu Zakona, smatraju se i navedene aktivnosti izvršene izvan teritorije Republike Srbije.

Pranje novca obuhvata brojne aktivnosti koje se preduzimaju radi prikrivanja porekla imovinske koristi stečene izvršenjem krivičnog dela. Proces pranja novca može podrazumevati čitav niz transakcija obavljenih kako u neformalnom, tako i u formalnom sektoru, u kojima imovina stečena izvršenjem krivičnog dela predstavlja ulaznu vrednost, dok su "legitimna" dobra i usluge, izlazna vrednost takvih transakcija.

Svako ko pruža usluge ili isporučuje određene proizvode, može biti zloupotrebljen kao instrument u postupku pranja novca. Novac se može prati kroz poslovanje u finansijskom sektoru, odnosno kroz poslovanje van finansijskog sektora. Kada je imovinska korist stečena izvršenjem krivičnog dela, izvršilac traži način da novac koristi tako da ne privlači pažnju nadležnih organa. Stoga vrši niz transakcija koje služe da novac prikaže kao zakonito stečen.

Pranje novca ima tri osnovne faze:

1. Prva faza: "ulaganja" je prekidanje direktne veze između novca i nezakonite aktivnosti kojom je on stečen. U njoj se nezakonito stečeni novac uvodi u finansijski sistem. Novac se uplaćuje na bankarske račune, najčešće u vidu neke zakonite aktivnosti u kojoj se plaćanje vrši u gotovom novcu. Jedan od načina je osnivanje fiktivnog privrednog društva koje nema poslovnih aktivnosti, već služi isključivo za polaganje "prljavog" novca ili usitnjavanje velikih suma novca, a potom njegovo polaganje na račune u iznosima koji nisu sumnjivi i nisu predmet prijavljivanja nadležnim organima.

2. Druga faza: "raslojavanja" ili "prikrivanja". Nakon što je novac ušao u legalni finansijski sistem, prebacuje se sa računa na koji je položen na druge račune privrednih društava sa ciljem da se prikaže neka fiktivna poslovna aktivnost ili da se obavi neki legalan posao (trgovina ili usluga) sa privrednim društvima koja legalno posluju. Glavni cilj tih transakcija je prikrivanje veze između novca i kriminalne aktivnosti od koje potiče.

3. Treća faza: "integracija", u kojoj se "prljav" novac javlja kao novac koji potiče od dozvoljene delatnosti. Čest metod integracije "prljavog" novca u legalne finansijske tokove je kupovina nekretnina ili kupovina kontrolnih paketa akcija akcionarskih društava, što predstavlja primer koncentracije "prljavog" kapitala velikih razmera, a to i jeste cilj "perača" novca. Integracija se koncentriše na tržišne vrednosti tj. na ono što se može kupovati i prodavati. Davanje u zakup nekretnina je zakonito, a prihod od zakupnine nije sumnjiv. Novac se često investira i u privredna društva sa poslovnim teškoćama, koja nakon toga nastavljaju uspešno da rade, a rezultati poslovanja predstavljaju zakonite prihode. Kada novac dođe u ovu fazu, vrlo je teško otkriti njegovo nezakonito poreklo.

Nezakonito sticanje imovine je glavni, ako ne i jedini, motiv organizovanog vršenja krivičnih dela. Da bi se uživalo u koristi stečenoj kriminalom, mora se lažno prikazati da je ta imovina zakonita.

1.2. Finansiranje terorizma - Definicija i faze

Finansiranjem terorizma, u smislu Zakona, smatra se obezbeđivanje ili prikupljanje imovine ili pokušaj njenog obezbeđivanja ili prikupljanja, u nameri da se koristi ili sa znanjem da može biti korišćena, u celosti ili delimično:

1) za izvršenje terorističkog akta;

2) od strane terorista;

3) od strane terorističkih organizacija.

Pod finansiranjem terorizma smatra se i podstrekavanje i pomaganje u obezbeđivanju i prikupljanju imovine, bez obzira da li je teroristički akt izvršen i da li je imovina korišćena za izvršenje terorističkog akta, pri čemu osnovni cilj ne mora nužno biti prikrivanje izvora finansijskih sredstava, već da se prikrije priroda aktivnosti za čije su finansiranje ta novčana sredstva namenjena.

Postoje četiri faze u postupku finansiranja terorizma:

1. prikupljanje novčanih sredstava iz zakonitog poslovanja ili iz kriminalnih aktivnosti (npr. donacije, trgovina narkoticima, iznude, pronevere i dr.);

2. držanje, odnosno čuvanje prikupljenih novčanih sredstava (na računima direktno ili na računima posrednika')',

3. prenos prikupljenih novčanih sredstava teroristima da bi se novac iskoristio za terorističko delovanje (putem sistema za prenos novca i bankarskog sistema ili neformalnim načinima prenosa);

4. korišćenje novčanih sredstava za kupovinu eksploziva, oružja, opreme, finansiranje kampova za obuku, propagandu, političku podršku, pružanje utočišta i sl.

1.3. Sumnjiva transakcija -pojam

Kao sumnjiva transakcija, može biti označena transakcija za koju obveznik i/ili nadležno telo procene da, u vezi s njom ili s osobom koja obavlja transakciju, postoje razlozi za sumnju na pranje novca ili finansiranje terorizma, odnosno da transakcija uključuje sredstva proizašla iz nezakonitih aktivnosti.

Kao sumnjive transakcije mogu se tretirati i sve transakcije koje su po svojoj prirodi, obimu, složenosti, vrednosti ili povezanosti, neuobičajene, odnosno nemaju jasno vidljiv ekonomski ili pravni osnov, ili su u nesrazmeri sa uobičajenim, odnosno očekivanim poslovanjem stranke, kao i druge okolnosti, koje su povezane sa statusom ili drugim karakteristikama stranke.

Kao sumnjive, možemo tretirati određene transakcije stranke, ali i poslovne odnose. Ocena sumnjivosti određene stranke, transakcije ili poslovnog odnosa, zasniva se na kriterijima sumnjivosti, određenim u spisku pokazatelja (Direktivi indikatora) za prepoznavanje lica i transakcija za koje postoje osnovi sumnje da se radi o pranju novca ili finansiranju terorizma. Popisi indikatora su polazište zaposlenima kod Obveznika i ovlašćenim licima pri prepoznavanju sumnjivih okolnosti povezanih sa određenom strankom, transakcijom koju stranka izvodi, ili poslovnim odnosom koji zaključuje, te stoga zaposleni kod Obveznika moraju biti upoznati sa indikatorima kako bi ih u svom radu koristili. Kod procene sumnjive transakcije, ovlašćeno lice Obveznika je dužno pružiti svu stručnu pomoć zaposlenima.

2. Procena rizika - Pojam rizika. procene rizika, pretnje, ranjivosti i posledice

Procena rizika je proizvod ili proces do koga se dolazi, odnosno koji se vrši na osnovu metodologije kojom se nastoje utvrditi, analizirati i razumeti rizici od pranja novca i finansiranja terorizma i predstavlja prvi korak ka njihovom ublažavanju. U idealnom slučaju, procena rizika sadrži ocene o pretnjama, ranjivostima (slabostima) i posledicama.

Pretnja je lice ili grupa lica, predmet ili aktivnost koji ima potencijal da nanese štetu (npr. državi, društvu, ekonomiji itd.) U kontekstu pranja novca i finansiranja terorizma, to podrazumeva lica koja se bave kriminalnom delatnošću, terorističke grupe i njihove pomagače, sredstva i imovinu u najširem obliku kojima raspolažu, kao i prethodne, tekuće i buduće aktivnosti pranja novca i finansiranja terorizma. (npr. kod obveznika štetu instituciji, poslovanju, reputaciji, to bi mogli biti klijenti koji su prepoznati ili za koje se sumnja da su povezani sa nelegalnim aktivnostima, prepoznate prevare, falsifikovana dokumenta i sl).

Ranjivost, po značenju u kom se koristi u proceni rizika, obuhvata sve one aktivnosti koje bi se mogle iskoristiti u slučaju delovanja pretnje. Fokus je na aktivnostima koje predstavljaju slabosti u sistemu sprečavanja pranja novca i finansiranja terorizma i sistemu kontrole. Ukoliko se radi o obvezniku, ranjivost je sve ono što jednog obveznika čini naročito izloženom pranju novca odnosno finansiranju terorizma (npr, određena usluga koju nudi obveznik, a koja je na nivou države procenjena kao visoko rizična, nedovoljno poznavanje propisa koji regulišu ovu oblast, neadekvatna primena zakonskih propisa i slično).

Posledica se odnosi na štetu, koju bi pranje novca ili finansiranje terorizma moglo prouzrokovati i obuhvata uticaj nelegalne ili terorističke aktivnosti, koja bi bila u osnovi takve radnje, na finansijske sisteme i institucije, kao i šire gledano na društvo i privredu u celini. Posledice po prirodi delovanja mogu biti kratkoročne i dugoročne i utiču na reputaciju i privlačnost finansijskog sektora, odnosno nefinansijskog sektora jedne države

Kada govorimo o proceni rizika potrebno je imati u vidu da procena obuhvata inherentni rizik i rezidualni rizik. Inherentni rizik podrazumeva rezultat pretnji i ranjivosti koje su specifične za određeni sektor. Na taj nivo rizika utiču različiti činioci, a pre svega kvalitet i efektivnost mera za prevenciju i represiju koje primenjuju nadležni organi. Ovi činioci mogu da umanje nivo rizika, ukoliko postoji dosledno i delotvorno sprovođenje zakona, razvijen nadzor, adekvatni kapacitet itd, što u konačnom rezultira nižim rezidualnim rizikom. Na niži rezidualni rizik (npr. posmatrano iz ugla obveznika), može uticati niz kontrolnih mehanizama koji doprinose smanjenju rizika određenog proizvoda, usluge, poslovne prakse ili načina pružanja određenog proizvoda ili usluge.

Procena rizika se vrši na nivou:

1. države (nacionalna procena rizika);

2. obveznika i

3. poslovnog odnosa (stranke).

Procenu rizika na nivou države/Nacionalnu procenu rizika Obveznici su shodno Zakonu dužni da uzmu u obzir prilikom izrade analize rizika na nivou obveznika, odnosno analize rizika u odnosu na svoje celokupno poslovanje (tvz. samoprocene rizika), kao i prilikom izrade analize rizika na nivou poslovnog odnosa (stranke).

Postupak procene rizika može se podeliti na čitav niz aktivnosti, ali osnovne faze tog procesa su:

1. identifikacija - prepoznavanje rizika,

2. analiza,

3. evaluacija i upravljanje rizicima.

Prilikom izrade analize rizika na nivou Obveznika, odnosno u odnosu na svoje celokupno poslovanje, Obveznik je dužan da uzme u obzir stepen pretnje i sektorsku ranjivost kojem pripada prema rezultatima Nacionalne procene rizika, kao i da u slučaju daje stranka takođe obveznik Zakona, prilikom izrade analize rizika na nivou poslovnog odnosa (stranke), uzme u obzir stepen pretnje i sektorsku ranjivost sektora kojem stranka pripada.

Posebno, prilikom izrade analize rizika na nivou Obveznika, dužan je da uzme u obzir i rizičnost forme u kojoj je obveznik organizovan, procenjenu Nacionalnom procenom rizika, a prilikom analize rizika na nivou poslovnog odnosa (stranke) obveznik je dužan da uzme u obzir rizičnost tokom trajanja poslovnog odnosa.

Pored navedenog, analiza rizika Obveznika mora biti izrađena i u skladu sa Zakonom i Smernicama, uz korišćenje Direktive kojom se objavljuju indikatori.

Naime, ukoliko je stranka po samom Zakonu visokorizična (npr. ako je stranka ili stvarni vlasnik stranke funkcioner ili je pravno lice koje je ili u čijoj je vlasničkoj strukturi ofšor pravno lice ili stranka nije fizički prisutna prilikom uspostavljanja poslovnog odnosa), obveznik je dužan da takvu stranku svrsta u visok stepen rizika od pranja novca i finansiranja terorizma i da u odnosu na nju primenjuje pojačane radnje i mere. Dakle, prilikom izrade analize rizika, takva stranka se po samom Zakonu mora svrstati u visok stepen rizika.

Takođe, prilikom izrade analize rizika Obveznik je dužan da analizu rizika obavi u skladu sa Nacionalnom procenom rizika, Smernicama nadzornog organa, odnosno dužan je da prilikom samoprocene rizika uzme u obzir kriterijume za analizu rizika na nivou Obveznika koji su definisani ovim Smernicama. Prilikom analize rizika na nivou poslovnog odnosa (stranke) Obveznik je dužan da uzme u obzir kriterijume za analizu rizika na nivou poslovnog odnosa (stranke), odnosno da izvrši procenu geografskog rizika, rizika stranke, rizika usluge i procenu rizika transakcije, a čiji su kriterijumi definisani u Posebnom delu ovih Smernica.

2.1. Procena rizika od pranja novca i finansiranja terorizma na nivou države/Nacionalna procena rizika

Država je u obavezi da izradi procenu rizika od pranja novca i finansiranja terorizma na nacionalnom nivou i da definiše mere i aktivnosti koje je potrebno sprovesti kako bi se prepoznati rizici ublažili. Rezultati procene rizika od pranja novca i finansiranja terorizma pružaju neophodne informacije Obveznicima i služe im kao polazna, ali i obavezna osnova u procenama rizika koje će sam sprovesti na nivou institucije.

Procena rizika od pranja novca i finansiranja terorizma na nacionalnom nivou ukazuje koji sektori i postupanja u sistemu jedne države nose potencijalno viši rizik od pranja novca i finansiranja terorizma, a koji niži, kako bi država mogla adekvatno da odgovori na utvrđene rizike, kroz niz mera i aktivnosti i da u skladu sa procenjenim rizicima donese adekvatne odluke o alokaciji resursa, sa namerom da se više napora i resursa usmeri ka visokorizičnim oblastima.

Na sednici Vlade Republike Srbije održanoj 30. septembra 2021. godine, donet je Zaključak o usvajanju Nacionalne procene rizika od pranja novca i Nacionalne procene rizika od finansiranja terorizma, Procene rizika od pranja novca i finansiranja terorizma u sektoru digitalne imovine i Procene rizika od finansiranja širenja oružja za masovno uništenje.

Nacionalne procene rizika1 obuhvataju period od tri godine, od 01.01.2018. do 31.12.2020. godine. Novina u ovom ciklusu nacionalne procene rizika je da je Republika Srbija po prvi put sprovela i procenu rizika od pranja novca i finansiranja terorizma u sektoru digitalne imovine i procenu rizika od finansiranja širenja oružja za masovno uništenje.

Imajući u vidu aktuelnost pitanja finansiranja širenja oružja za masovno uništenje i digitalne imovine, uz ažuriranje nacionalnih procena rizika od pranja novca i finansiranja terorizma, sagledani su po prvi put rizici kojima je izložen sistem Republike Srbije i u odnosu na te dve oblasti.

1) Nacionalna procena rizika od pranja novca (izvršena po metodologiji Svetske banke):

2) Procena rizika od finansiranja terorizma i procena rizika sektora neprofitnih organizacija (izvršena po metodologiji Svetske banke);

3) Procena rizika od pranja novca i finansiranja terorizma u sektoru digitalne imovine (izvršena po metodologiji Saveta Evrope)

4) Procena rizika od finansiranja širenja oružja za masovno uništenje (izvršena po metodologiji RUSI Instituta za odbrambene i bezbednosne studije (RUSI), odnosno korišćen je Vodič za sprovođenje nacionalne procene rizika od finansiranja proliferacije, uz učešće i konsultacije eksperata iz SAD i EU).

_______

1 http://www.apml.gov.rs/uploads/useruploads/Documents/NRA2021.pdf

2.1.1. Rezultati nacionalne procene rizika iz 2021. godine

Na osnovu analize predikatnih krivičnih dela, pregleda pretnji po sektorima i prekograničnih pretnji sveukupna procena pretnji od pranja novca je "srednja" sa tendencijom "bez promene".

Nacionalna ranjivost od pranja novca je procenjena kao "srednja" na osnovu analize sposobnosti države da se odbrani od pranja novca i analize sektorske ranjivosti.

Nacionalna procena rizika od pranja novca je rezultat procene pretnji od pranja novca i nacionalne ranjivosti od pranja novca. Analiza koja je izvršena radi ostvarivanja gore navedenog cilja za Republiku Srbiju pokazala je daje sveobuhvatni rizik od pranja novca SREDNJI.

2.1.1.1. Procena pretnji od pranja novca na nacionalnom nivou

Prikupljeni, obrađeni i analizirani podaci sa ciljem utvrđivanja učestalosti predikatnih krivičnih dela ukazuju da su, izuzimajući imovinska krivična dela, i dalje najprisutnija krivična dela neovlašćena proizvodnja i stavljanje u promet opojnih droga iz člana 246 KZ2, poreska krivična dela, zloupotreba položaja odgovornog lica iz člana 227 KZ i krivično delo zloupotreba službenog položaja iz člana 359 KZ i krivična dela protiv pravnog saobraćaja i to falsifikovanje isprave iz člana 355 KZ i falsifikovanje službene isprave iz člana 357 KZ.

________

2 Krivični zakonik("Službeni glasnik RS", br. 85/05. 88/05 - ispr., 107/05 - ispr., 72/09, 111/09, 121/12, 104/13. 108/14, 94/16 i 35/19)

Prilikom izrade Nacionalne procene rizika iz 2021. godine, sačinjena je lista od 115 krivičnih dela koja mogu biti identifikovana kao predikatna krivična dela tj. krivična dela koja prethode pranju novca i čijim se izvršenjem stiče, posredno ili neposredno, protivpravna imovinska korist - nezakonita imovina koja nakon toga može biti predmet pranja novca, bez obzira da li je povodom tih krivičnih dela pokrenut postupak i za pranje novca.

Predikatna krivična dela koja se svrstavaju u red visokog stepena pretnje od pranja novca su: zloupotreba položaja odgovornog lica, poreska krivična dela, neovlašćena proizvodnja i stavljanje u promet opojnih droga, zloupotreba službenog položaja, nedozvoljen prelaz državne granice i krijumčarenje ljudi i krivična dela organizovanih kriminalnih grupa.

Predikatna krivična dela srednjeg stepena pretnje od pranja novca su prevara, krivična dela falsifikovanja (isprave i službene isprave), trgovina ljudima, posredovanje u vršenju prostitucije, nedozvoljena trgovina i nedozvoljeno skladištenje robe.

Krivična dela niskog stepena pretnje od pranja novca su ostala krivična dela. Sva ostala krivična dela su označena kao dela niskog stepena pretnje za pranje novca jer izvršioci takvih krivičnih dela ne pokušavaju da nezakonito stečenu imovinu "operu", prikrivanjem njenog nezakonitog porekla, već po pravilu troše za uobičajene svakodnevne potrebe,

Rastuću pretnju u pogledu pranja novca predstavljaju krivična dela protiv životne sredine, krijumčarenje zaštićenih biljaka i životinja i korišćenje sektora poljoprivrednih gazdinstava.

Na osnovu utvrđenih kriterijuma i analizom prikupljenih podataka utvrđeno je da su društva sa ograničenom odgovornošću i preduzetnik, forme privrednih subjekata sa visokim stepenom pretnje za pranje novca, akcionarska društva i zadruge ocenom srednjeg stepena i ostali oblici (komanditna društva i ortačka društva) ocenom niskog stepena. Dok pravna forma registrovanih poljoprivrednih gazdinstava predstavlja rastuću pretnju.

Analizom pojedinačnih predmeta u kojima su procesuirana lica zbog izvršenja krivičnog dela pranje novca utvrđeno je da se kao izvršioci ovog krivičnog dela u velikom broju pojavljuju lica koja imaju registrovana poljoprivredna gazdinstva i kao fizička lica namenski otvorene račune u poslovnim bankama.

Najveći broj predikatnih krivičnih dela je izvršen u domaćoj jurisdikciji, zbog čega je pretnja procenjena kao visoka.

Procenom rizika od pranja novca i finansiranja terorizma na nacionalnom nivou, sprovedenoj u 2021. godini, obuhvaćena je i procena prekograničnih pretnji od pranja novca.

Prilikom procene prekograničnih pretnji od pranja novca, analizirane su 164 zemlje. Na osnovu izvršenih analiza, formirana je lista od 29 zemalja koje su relevantne sa aspekta prekograničnih pretnji za pranje novca (77 zemalja je ocenjeno visokim stepenom pretnje od pranja novca, 15 zemalja je ocenjeno srednjim stepenom pretnje, a 3 zemlje je ocenjeno niskim stepenom pretnje),

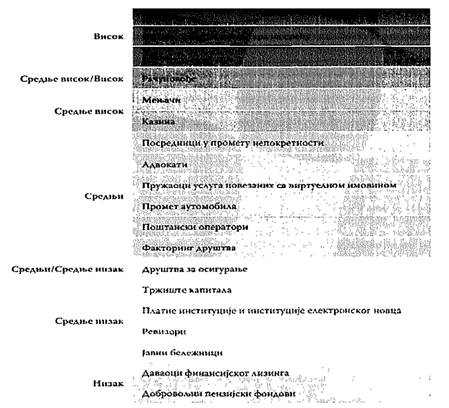

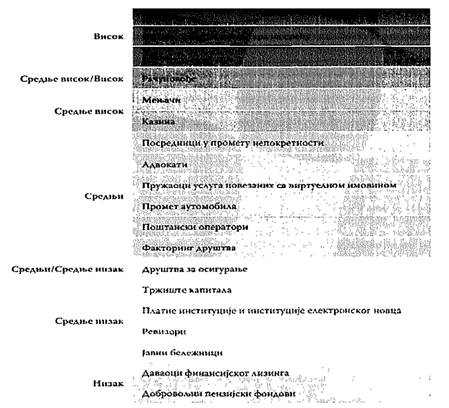

Sektori koji su najizloženiji visokom stepenu pretnje od pranja novca, su sektor nekretnina (investiranje u izgradnju stambeno-poslovnih objekata, direktna kupovina nepokretnosti), sektor priređivača online igara na sreću i bankarski sektor.

Nakon njih sledi računovodstveni sektor kao sektor koji je izložen srednje visokom stepenu pretnje sa tendencijom ka visokoj izloženosti. Sektori koji su izloženi srednje visokom stepenu pretnje od pranja novca su menjači i kazina.

Sektori koji su izloženi srednjem stepenu pretnje od pranja novca su posrednici u prometu i zakupu nepokretnosti, advokati, pružaoci usluga povezanih sa virtuelnom imovinom (u daljem tekstu: PUDI), sektor prometa automobilima, poštanski operatori i faktoring društva. U srednjem stepenu pretnje sa tendencijom ka srednje niskoj izloženosti su društva za životno osiguranje, a u srednje niskom stepenu pretnje su sektor tržišta kapitala, platne institucije i institucije elektronskog novca, revizori i javni beležnici, dok nizak stepen izloženosti pretnji od pranja novca imaju davaoci finansijskog lizinga i dobrovoljni penzijski fondovi.

Tabela 1: Stepen pretnji od pranja novca

Sektor nekretnina - investitori u delatnosti izgradnje stambenih i nestambenih zgrada3 i sektor prometa automobilima, iako nisu obveznici Zakona, bili su predmet procene pretnji od pranja novca. Prema rezultatima nacionalne procene rizika iz 2021. godine, sektor nekretnina je najizloženiji pretnji od pranja novca, dok je sektor prometa automobilima izložen srednjem stepenu pretnje od pranja novca.

Takođe je značajno napomenuti da najveći činilac finansijskog dela sistema Republike Srbije čine banke, čija bilansna suma iznosi oko 90% bilansne sume celokupnog finansijskog sektora, dok se oko 9% odnosi na sektor osiguranja, sektor davalaca finansijskog lizinga i sektor dobrovoljnih penzijskih fondova. Od svih sektora u nefinansijskom delu sistema, daleko najveće učešće na tržištu se odnosi na sektor nekretnina, zatim slede sektor igara na sreću, advokati, računovođe, poštanski operatori, javni beležnici i revizori.

______

3 Nacionalnom procenom rizika iz

2018. godine, izvršeno je razdvajanje posrednika od investitora u

nekretninama, jer je procenjeno da se radi o dve potpuno različite

delatnosti, iako su obuhvaćene istim sektorom.

Slika 1: Mapa procene rizika od pranja novca

2.1.1.2. Ranjivost od pranja novca na nacionalnom nivou

Navedena sposobnost je analizirana kroz kvalitet strateškog okvira, sveobuhvatnost normativnog okvira, delotvornost sprovođenja Zakona, kapacitete, resurse, nezavisnost i integritet ključnih učesnika u sistemu za prevenciju i represiju, efektivnost unutrašnje i međunarodne saradnje, kao i kroz nivo finansijskog integriteta, formalizacije ekonomije u državi i druge relevantne parametre.

Sveobuhvatna analiza pretnji od pranja novca predstavlja prvi korak u proceni rizika od pranja novca za državu. U svetlu rezultata dobijenih tom analizom, potrebno je sagledati i izvršiti procenu nacionalne ranjivosti, obzirom na to da rizik predstavlja funkciju pretnji i ranjivosti. Tako, procena nacionalne ranjivosti od pranja novca predstavlja sledeći korak na putu ka Nacionalnoj proceni rizika od pranja novca.

Kao što je napred navedeno, nacionalna ranjivost od pranja novca je procenjena kao srednja na osnovu analize sposobnosti države da se odbrani od pranja novca i analize sektorske ranjivosti.

2.1.1.2.1. Sektorska ranjivost

Kako na nacionalnu ranjivost, pored sposobnosti države da se odbrani od pretnji od pranja novca, utiče i ranjivost pojedinih sektora koji mogu biti zloupotrebljeni za pranje novca, analiziran je finansijski i nefinansijski deo sistema.

Finansijski sektor Republike Srbije sastoji se od bankarskog sektora, sektora osiguranja4, davalaca finansijskog lizinga, dobrovoljnih penzijskih fondova, drugih pružalaca platnih usluga i izdavalaca elektronskog novca - platne i institucije elektronskog novca. tržišta kapitala (brokersko-dilerska društva, ovlašćene banke, društva za upravljanje investicionim fondovima i kastodi banke\ ovlašćenih menjača i sektora faktoringa.

U finansijskom delu sistema najranjivije institucije su banke, platne institucije, javni poštanski operator i institucije elektronskog novca, a zatim slede menjačnice, faktoring društva i sektor tržišta kapitala, a potom društva za životno osiguranje, davaoci finansijskog lizinga i dobrovoljni penzijski fondovi.

________

4 Obveznici

Zakona su društva za osiguranje koja poseduju dozvolu za obavljanje

životnih osiguranja i društva za posredovanje u osiguranju kada

obavljaju poslove posredovanja u životnim osiguranjima: društva za

zastupanje u osiguranju i zastupnici u osiguranju, koji imaju dozvolu

za obavljanje poslova osiguranja života, osim društava za zastupanje i

zastupnika u osiguranju za čiji rad odgovara društvo za osiguranje u

skladu sa zakonom.

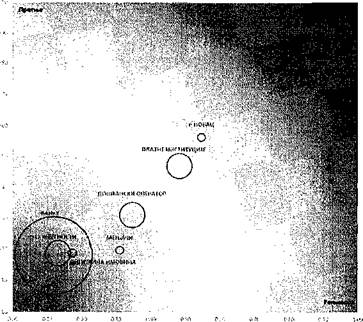

Slika 2: Tabelarni prikaz ocene ranjivosti po sektorima

Finansijski sektor |

Ranjivost |

Banke |

srednja |

Platne institucije, javni poštanski operator i izdavaoci elektronskog novca |

srednja |

Menjači |

srednje-niska |

Faktoring društva |

srednje-niska |

Tržište kapitala |

srednje-niska |

Životno osiguranje |

niska |

Davaoci finansijskog lizinga |

niska |

Dobrovoljni penzijski fondovi |

niska |

Tabela 2: Prikaz ocene ranjivosti - finansijski sektor

Nefinansijski sektor Republike Srbije čine obveznici po Zakonu: posrednici u prometu i zakupu nepokretnosti, priređivači igara na sreću putem interneta, kazina i poštanski operatori. zatim takozvani "gatekeepers" u koje spadaju revizori. računovođe, advokati i javni beležnici.

Takođe, nefinansijski deo čine i investitori u delatnosti izgradnje stambenih i nestambenih zgrada i delatnost prometa automobila, koji nisu obveznici po ovom zakonu.

Kao najranjiviji sektori u nefinansijskom delu identifikovani su sektor nekretnina, igre na sreću, računovodstvene agencije i poštanski operatori, a zatim slede advokati, javni beležnici i društva za reviziju.

Nefinansijski sektor |

Ranjivost |

Posrednici u prometu i zakupu nepokretnosti |

srednja |

Priređivači posebnih igara na sreću u igračnicama (kazina) |

srednja |

Priređivači posebnih igara na sreću preko sredstava elektronske komunikacije (online) |

srednja |

Računovođe |

srednja |

Poštanski operatori |

srednja |

Advokati |

srednje-niska |

Javni beležnici |

srednje-niska |

Društva za reviziju |

srednje-niska |

Tabela 3: Prikaz ocene ranjivosti nefinansijski sektor

2.1.1.2.2. Rezultati Nacionalne procene rizika od pranja novca iz 2021. godine kod posrednika u prometu i zakupu nepokretnosti

Posrednici u prometu i zakupu nepokretnosti, kao jedan od Obveznika u nefinansijskom delu, procenjeni su kao srednje ranjivi sa srednjom izloženosti pretnji od pranja novca.

Rezultat prikupljenih podataka, njihovo ukrštanje i analiza do kojih je došlo Ministarstvo, kao nadzorni organ sa jedne strane, i privatni sektor sa druge doveli su do sveobuhvatnije analize postojećeg stanja.

Nacionalnom procenom rizika iz 2018. godine, izvršeno je razdvajanje posrednika od investitora u nekretninama, jer je procenjeno da se radi o dve potpuno različite delatnosti, iako su obuhvaćene istim sektorom delatnost nekretnina. Posredovanje u prometu i zakupu nepokretnosti se odnosi na uslugu dok investitori u nekretnine se bave proizvodnjom i prometom nekretnina u svim fazama izgradnje.

Nadzor posrednika je pokazao da su njihovi nalogodavci u 90% slučajeva lica koja prodaju/kupuju stare (korišćene) nekretnine.

Broj privrednih subjekata upisanih u Registar posrednika u prometu i zakupu nepokretnosti koji vodi Ministarstvo, na kraju 2020. godine, iznosi 1278, što je u odnosu na prethodni period značajno povećanje broja. Registar posrednika je javan, objavljen na internet stranici Ministarstva www.mtt.gov.rs i svako zainteresovan, može besplatno izvršiti uvid u podatke koji se vode u registru bez ograničenja. Učešće posrednika u prometu i zakupu nepokretnosti, predstavlja svega 0.7% učešća u ukupnom prometu Republike Srbije i govori o nedovoljno razvijenoj vrsti delatnosti, ali je takođe primećen trend blagog rasta u odnosu na prethodni period.

U periodu od 2018-2020 došlo je do unapređenja normativnog okvira, donošenjem izmena i dopuna Zakona o posredovanju u prometu i zakupu nepokretnosti, u cilju ublažavanja rizika koji se odnosi na sprečavanje pranja novca i finansiranja terorizma. Izmenama ovog zakona propisano je da se uz zahtev za upis u Registar posrednika, dostavlja i akt nadležnog državnog organa kojim se potvrđuje da podnosilac zahteva (osnivač, odnosno vlasnik, stvarni vlasnik, saradnik, član organa upravljanja privrednog društva i dr.). nije osuđivan. Ranjivost se smanjuje i time, što Ministarstvo može u bilo kom trenutku zatražiti od posrednika da dostave dokaz o neosuđivanosti ili neposredno od nadležnog organa zatražiti dokaz o tome. Izmene zakona nastupile su kako bi bilo izvršeno direktno usklađivanje sa preporukom 28. FATF-a, koje se pre svega odnose na onemogućavanje licima iz kriminogene sfere društva da budu u vlasničkoj i upravljačkoj strukturi, odnosno koja su osuđena za krivična dela i teže povrede propisa kojim se uređuje sprečavanje pranja novca i finansiranja terorizma.

Izmena zakona bliže propisuje brisanje iz registra posrednika, ako Obveznik prestane da ispunjava neki od uslova za upis u Registar posrednika. U skladu sa tim, doneta su i podzakonska akta, i to: Pravilnik o Registru posrednika u prometu i zakupu nepokretnosti5, Pravilnik o stručnom ispitu za posrednike u prometu i zakupu nepokretnosti6, Pravilnik o poslovnom prostoru i opremi posrednika u prometu i zakupu nepokretnosti7, Pravilnik o evidenciji o posredovanju u prometu i zakupu nepokretnosti8, čime je eliminisan rizik da lica koja su osuđivana za krivična dela protiv privrede, ne mogu se baviti posredovanjem.

Nakon promene ovih propisa, Ministarstvo je donelo Direktivu o objavljivanju indikatora za prepoznavanje sumnje da se radi o pranju novca i finansiranju terorizma9 kod obveznika i donete su nove Smernice za procenu rizika od pranja novca i finansiranja terorizma10.

_________

5 ("Sl. glasnik RS", br. 75/2014, 88/2018 i 105/2020)

6 ("Sl. glasnik RS", br. 75/2014, 39/2017, 70/2018 i 98/2020)

7 ("Sl. glasnik RS", br. 75/2014)

8 ("Sl. glasnik RS", br. 95/2013)

9 08.07.2019. godine

10 28.05.2020. godine

Cilj njihovog donošenja je da uputi posrednike u prometu i zakupu nepokretnosti, kako da sprovedu pristup zasnovan na proceni rizika, kako da izrade i redovno ažuriraju analizu rizika i efikasno upravljaju rizikom kroz primenu adekvatnih radnji i mera, u cilju otkrivanja i sprečavanja pranja novca i finansiranja terorizma.

Nadležno Ministarstvo, preko tržišnih inspektora vršilo je nadzor posrednim i neposrednim putem, kao i preventivnim delovanjem (službenim savetodavnim posetama).

Najčešće nepravilnosti utvrđene inspekcijskim nadzorom odnose se na neizrađivanje analize rizika u skladu sa Smernicama, koje donosi nadležan organ kod Obveznika, odnosno neimenovanja ovlašćenog lica i njegovog zamenika; neutvrđivanje identiteta stranke na propisani način; nedovoljna saradnja sa Upravom koja se najčešće ogleda u neizvršavanju obaveza dostavljanja podataka o ličnom imenu i nazivu radnog mesta ovlašćenog lica i njegovog zamenika, ali i nesačinjavanja godišnjeg izveštaja o izvršenoj unutrašnjoj kontroli.

U posmatranom periodu, vršeno je ažuriranje Registra posrednika u prometu i zakupu nepokretnosti brisanjem iz registra posrednika isključivo na osnovu zahteva Obveznika i isteka polise osiguranja, odnosno nije bilo ni jednog slučaja brisanja posrednika kod kojih je inspekcijskim nadzorom utvrđeno postupanje suprotno propisima kojima se uređuje sprečavanje pranja novca i finansiranja terorizma.

Stručna osposobljenost Obveznika za obavljanje poslova posredovanja utvrđuje se polaganjem stručnog ispita u skladu sa Pravilnikom o stručnom ispitu za posrednike u prometu i zakupu nepokretnosti.

Uverenje o položenom stručnom ispitu fizičkim licima (agentima) je uslov za legalno obavljanje delatnosti posredovanja u nepokretnostima, a osnovni cilj je jačanje pravne sigurnosti korisnika usluga, čime se značajno smanjuje mogućnost nelegalnog obavljanja delatnosti posredovanja u prometu i zakupu nepokretnosti, odnosno da u budućnosti lice koje polaže stručni ispit ne može biti osuđeno na kaznu zatvora za krivično delo u Republici Srbiji ili stranoj državi.

U cilju pojašnjenja obaveza propisanih Zakonom, Ministarstvo u saradnji sa Upravom, Privrednom Komorom Republike Srbije, udruženjem nekretnina i Klasterom nekretnina organizovalo i sprovelo 22 obuke u najvećim gradovima Srbije, a kod posrednika u prometu i zakupu nepokretnosti obavilo 156 službenih savetodavnih poseta.

Međutim, i sve ove aktivnosti nadležnog Ministarstva nisu dovele do toga da posrednici u prometu i zakupu nepokretnosti sve propisane obaveze izvršavaju na propisani način i Upravi prijavljuju sumnjive transakcije, čiji je broj u posmatranom periodu zanemarljivo mali, što ukazuje na to da ovi Obveznici još uvek imaju nedovoljno razvijenu svest i znanje o značaju ovih aktivnosti.

Ranjivost posrednika u prometu i zakupu nepokretnosti može se prevazići i smanjiti u narednom periodu intenziviranjem obuka, organizovanjem okruglih stolova i panela, gde bi se obveznicima kroz studije slučaja i pojašnjenja tipologija pranja novca u prometu i zakupu nepokretnosti ukazalo na značaj i potrebu intenziviranja tih obaveza i aktivnosti.

Obveznicima i njegovim zaposlenima dostupne su sve informacije u vezi sa tipologijama pranja novca, sve novine u vezi sa aktivnostima sprečavanja pranja novca i finansiranja terorizma, i objavljene su na sajtu Uprave.

2.1.2. Procena rizika od finansiranja terorizma i procena rizika sektora neprofitnih organizacija

a) Nacionalna procena rizika od finansiranja terorizma za period 2018-2020. godine, bazirana je na proceni pretnje od terorizma, pretnji od finansiranja terorizma na nacionalnom nivou, sektorskog rizika od finansiranja terorizma i ranjivosti zemlje od finansiranja terorizma.

Ukupna ocena rizika od finansiranja terorizma u Republici Srbiji ocenjena je SREDNJE NISKA uzimajući u obzir, da je:

- pretnja od finansiranja terorizma koju predstavljaju teroristi i terorističke organizacije ocenjena kao niska;

- pretnja od finansiranja terorizma na nacionalnom nivou ocenjena kao srdnja ka niskoj;

- sektorski rizik od finansiranja terorizma ocenjen kao srednji;

- ranjivost zemlje od finansiranja terorizma ocenjena je kao niska.

Imajući u vidu da u posmatranom periodu nije preduzeto nikakvo krivično gonjenje zbog izvršenja krivičnog dela terorizma i drugih krivičnih dela povezanih sa njim, među kojima je i finansiranje terorizma, pretnja od finansiranja terorizma je niska.

Republika Srbija snažno osuđuje terorizam u svim njegovim oblicima, kao i sve vidove ekstremizma i radikalizma, svesna da kompleksnost, odnosno transnacionalni karakter ovih fenomena zahteva koordinirano delovanje na najširem globalnom planu i bavljenje svim njegovim aspektima u cilju pružanja sveobuhvatnog odgovora.

Sa stanovišta pretnji od finansiranja terorizma, sagledavanje rizika na unutrašnjem planu u odnosu na spoljne rizike je od prioritetnog značajna imajući u vidu i činjenicu da se finansiranje terorizma realizuje u nesrazmernim novčanim sredstvima u odnosu na štetu koju može da prouzrokuje, bez obzira da li se radi o izvršenju terorističkog akta ili drugim aktivnostima koje teroristi i njihovi simpatizeri realizuju.

Posledice po sistem od finansiranja terorizma mogu nastati ukoliko se ne nastavi sprovođenje konkretnih aktivnosti svih organa vlasti i institucija u borbi protiv terorizma i finansiranja terorizma i naruši kontinuitet usklađivanja normativnog okvira sa preporukama relevantnih međunarodnih institucija za borbu protiv terorizma i njegovog finansiranja. Imajući u vidu da je zakonski okvir relativno dobro postavljen u ovoj oblasti, više pažnje bi trebalo usmeriti ka definisanju kriterijuma i standarda koji bi doprineli ranom otkrivanju i identifikovanju takvih lica i transakcija uz puno poštovanje svih načela demokratskog društva.

U vezi sa finansiranjem terorizma, povećana pažnja je neophodna kako od obveznika koji imaju obavezu i interes da spreče da kroz njihove sisteme transferišu sredstva namenjena finansiranju terorizma tako i od strane nadležnih organa koji imaju obavezu da onemoguće zloupotrebu i delatnost pravnih lica u svrhu prikupljanja sredstava za finansiranje terorizma. Shodno navedenom, u cilju predupređivanja posledica od finansiranja terorizma potrebno je zadržati efikasan kapacitet sistema za sprečavanje i borbu protiv terorizma i finansiranja terorizma, izvršiti analizu normativnog okvira u pogledu efikasnosti pojedinih zakonskih rešenja i njihove implementacije, u kontinuitetu unapređivati i usavršavati kadrovske kapacitete i obnavljati tehničke kapacitete represivnih organa (policija, tužilaštvo, službe bezbednosti) i administrativnih i preventivnih organa (različiti segmenti Ministarstva fiiansija - Uprava za sprečavanje pranja novca, Uprava carina, Poreska uprava) za suprotstavljanje finansiranju terorizma i raditi na podizanju svesti opasnosti od terorizma i svih njegovih pojavnih oblika, te izloženosti riziku od terorizma tzv, ranjivih kategorija lica i organizacija,

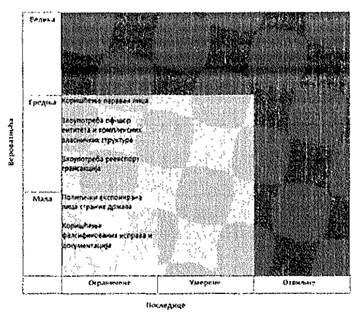

Sa aspekta zloupotrebe od finansiranja terorizma, sektorska procena rizika je pokazala da je finansijski sektor podložniji za zloupotrebu od nefinansijskog. Analiza sektora ukazuje da nisu svi sektori istog stepena rizika, već su proizvodi sledećih sektora najpodložniji sa aspekta zloupotrebe finansiranja terorizma:

- izdavaoci elektronskog novca;

- platne institucije;

- javni poštanski operator;

- ovlašćeni menjači;

- pružaoci usluga povezanih sa digitalnom imovinom;

- posrednici za promet i zakup nepokretnosti i

- banke.

Slika 3: Prikaz sektorskih rizika

Uprava je u saradnji sa Institutom "Mihajlo Pupin - Računarski sistemi". razvila Pretraživač koji se odnosi na liste lica prema kojima se primenjuju sankcije UN, na "označena lica" ( http://www.unsearch.apml.gov.rs/). Pretraživač omogućava svim fizičkim i pravnim licima da brzo i jednostavno provere da li imaju kontakte, odnosno poslovnu saradnju sa pomenutom kategorijom lica. a u cilju blagovremene primene mera i radnji propisanih Zakonom o ograničavanju raspolaganja imovinom u cilju sprečavanja terorizma i širenja oružja za masovno uništenje.11

________________

11 ("Službeni glasnik RS", br. 29/15, 13/17 i 41/18)

b) Procena rizika sektora neprofitnih organizacija

Izloženost neprofitnih organizacija od zloupotrebe u svrhe finansiranja terorizma u Republici Srbiji, u periodu 2018-2020, je niska ka srednjoj, odnosno manja u odnosu na period obuhvaćen prethodnom nacionalnom procenom rizika, sprovedenoj 2018. godine.

U izveštajnom periodu udruženja nisu od strane Obveznika bila predmet prijave u sumnjivim aktivnostima kada se radi o sumnji u finansiranju terorizma.

2.1.2. Procena rizika od pranja novca i finansiranja terorizma u sektoru digitalne imovine

Lica koja se bave pružanjem usluga kupovine, prodaje ili prenosa virtuelnih valuta ili zamene tih valuta za novac ili drugu imovinu preko internet platformi, uređaja u fizičkom obliku ili na drugi način, odnosno koja posreduju pri pružanju ovih usluga ušla su u krug obveznika po Zakonu, shodno tome donet je zakon kojim se uređuje tržište digitalne imovine, kao i postupak za davanje dozvole za pružanje usluga povezanih s digitalnom imovinom i nadzor nad licima koja pružaju navedene usluge (nadzor vrše Narodna banka Srbije i Komisija o hartijama od vrednosti).

U Republici Srbiji usluge povezane sa digitalnom imovinom može pružati samo privredno društvo koje ima sedište u Republici Srbiji i dozvolu za pružanje usluga povezanih s digitalnom imovinom. Svim obveznicima Zakona, ali i opštoj javnosti, na raspolaganju je registar licenciranih PUDI u Republici Srbiji koji je dostupan na internet prezentaciji Narodne banke Srbije, zbog čega finansijske institucije i drugi obveznici Zakona nemaju poteškoća u identifikovanju PUDI koji se ovlašćeno/neovlašćeno bave pružanjem usluga povezanih sa digitalnom imovinom.

Usled brojnih regulatornih ograničenja, kao i materijalnosti sektora digitalne imovine u Republici Srbiji, ocenjeno je da postoji srednji rizik od pranja novca i finansiranja terorizma u vezi sa transakcijama virtuelnim valutama, a nizak rizik kada je reč o investicionim i korisničkim tokenima.

Kada je reč o PUDI, ocenjeno je da postoji SREDNJI rizik usled strože regulative u odnosu na globalne standarde u oblasti sprečavanja pranja novca i finansiranja terorizma, materijalnosti ovog sektora, kao i činjenice da najveći broj banaka u Republici Srbiji onemogućava transakcije s digitalnom imovinom na prekograničnoj osnovi.

2.1.3. Nacionalna procena rizika (države) od finansiranja širenja oružja za masovno uništenje (OMU)

Visokim stepenom pretnje za finansiranje širenja OMU može se smatrati korišćenje prikrivenih lica i kompanija koje pružaju podršku širenju OMU i "paravan entiteta" koji posluju u ime lica koja se nalaze pod sankcionim režimima UN i međunarodnih organizacija čiji je član Republika Srbija.

Nacionalna procena rizika od finansiranja širenja oružja za masovno uništenje je strateški dokument koji predstavlja analizu stanja u zemlji sa ciljem da se prepoznaju eventualni rizici od finansiranja širenja OMU kako bi država blagovremeno prepoznala pretnje i ranjivosti u ovom delu sa ciljem da se resursi države usmere na aktivnosti koje mogu pomoći da se određeni rizici ako ne otklone, onda umanje.

2.1.3.1. Bezbednosno okruženje Srbije i rizici koji određuju njen geopolitički položaj

Srbija kao odgovorna članica UNEBS koja je posvećena jačanju regionalnog i međunarodnog mira i bezbednosti, nastoji da svim raspoloživim mehanizmima, počev od kontrole naoružanja i razoružanja, spreči širenje OMU u našoj zemlji.

Najznačajniji trendovi koji, prema većini ozbiljnih analitičkih instituta u svetu, utiču na perspektive međunarodne bezbednosti i moguće širenje OMU su: kontinuirani porast vojne potrošnje, hronična kriza sistema kontrole naoružanja, porast ozbiljnih globalnih i regionalnih geopolitičkih rivalstava, veliki broj oružanih sukoba širom sveta, kao i aktivnosti različitih nedržavnih aktera i terorističkih grupa, koje nasilnim sredstvima nastoje da ostvare svoje ciljeve.

2.1.3.2. Države pod sankcijama Saveta Bezbednosti UN

Pod sistemom sankcija U N125 danas se nalaze sledeće zemlje članice: Centralnoafrička Republika (2013), Gvineja Bisao (2012), DR Kongo (2003), Iran (2006), Irak (2004), Liban (2006), Sudan/Darfur (2006), Mali (2017), Libija (2011), DNR Koreja (2006), Somalija (1992), Jemen (2015) i Južni Sudan (2015), kao i Avganistan/Talibani i Al-Qaeda, lista pojedinaca (2002).

2.1.3.3. Nedržavni akteri kao pretnja - Terorizam

Razvoj i dostupnost savremenih komunikacionih i informacionih tehnologija uvećao je rizik njihove zloupotrebe od terorizma ne samo za komunikaciju, finansiranje, propagandu, vrbovanje ili terorističku obuku, već i za sajber - terorističke napade, u kojima su informacioni resursi sredstvo, ali i objekat napada. Dodatnu opasnost za finansiranje terorizma predstavlja i proliferacija oružja za masovno uništenje i ilegalna trgovina svim vrstama oružja, jer se povećava opasnost da oružje, uključujući i OMU, dođe u posed struktura nad kojima država nema kontrolu, posebno terorističkih grupa i pojedinaca.

Ova procena ukazuje da se pretnje od finansiranja širenja OMU mogu prepoznati u indikatorima koji se dovode u vezi sa rizicima od zloupotrebe:

- Paravan lica;

- Ofšor entiteta i kompleksnih vlasničkih struktura;

- Politički eksponiranih lica stranih država;

- Reeksport transakcija;

- Falsifikovanih isprava i dokumentacije i sl.

2.1.3.4. Međunarodni i nacionalni pravni okvir

Republika Srbija kontinuirano ispunjava obaveze koje proizlaze iz Rezolucije 1540 SB UN o sprečavanju širenja OMU i sredstava za njihovo prenošenje (potvrđenu Rezolucijom 2572 iz 2021. godine). Državni organi su preduzeli veći broj aktivnosti i na nacionalnom nivou, usvojena je Strategija za sprečavanje širenja oružja za masovno uništavanje Republike Srbije, 2021-2025 i doneto Uputstvo za primenu odredaba Zakona o ograničavanju raspolaganja imovinom u cilju sprečavanja terorizma i širenja oružja za masovno uništenje, koje se odnose na sprečavanje finansiranja širenja oružja za masovno uništenje. Ima za cilj ne samo da podigne svest javnosti o značaju preduzimanja preventivnih radnji i mera u prepoznavanju, otkrivanju i sprečavanju finansiranja širenja oružja za masovno uništenje, već i da pomogne obveznicima Zakona, kao i nadzornim organima prilikom uspostavljanja odgovarajućih politika i procedura neophodnih za primenu odredaba.

Ocena rizika države od finansiranja širenja oružja za masovno uništenje je sveobuhvatnom analizom faktora, procenjena kao nizak ka srednjem rizik.

Viši stepen pretnje nosi i trgovina sa visokorizičnim zemljama, od kojih je naročito značajan rizik koji dolazi od eventualnog preusmeravanja roba. Ovaj vid predstavlja kontinuiranu pretnju i u tom smislu dodatne provere prilikom izvoznog režima i redovna razmena informacija, jesu aktivnosti koje se moraju nastaviti.

2.1.4. Posledice na sistem

Nacionalna procena rizika od pranja novca i finansiranja terorizma pored ocene pretnji i ranjivosti uzela je u obzir i procenu posledica na sistem. Njih treba razumeti kao štetu koju bi pranje novca moglo prouzrokovati i obuhvata uticaj kriminalne aktivnosti na obveznika, finansijski sistem, društvo i privredu u celini.

Imajući u vidu da su pretnje i ranjivost procenjene kao srednje, to i posledice po sistem treba rangirati u istom nivou. "Put" prljavog novca nije lako uočiti i prepoznati, što svakako otežava blagovremeno preduzimanje efikasnih mera na njegovom otkrivanju, sprečavanju i suzbijanju.

Pranje novca svakodnevno dobija nove pojavne oblike, uz korišćenje raznih metoda i sredstava. Najveći i najteži negativni efekti pranja novca najpre se mogu videti na ekonomskom planu kroz smanjenje državnih prihoda, transparentnosti i efikasnosti finansijskog sistema, povećanju "sive ekonomije" i u ovom trenutku u Srbiji nije na zadovoljavajuće niskom nivou, pa bi svako povećanje izazvalo negativne efekte po čitav ekonomsko-finansijski sistem.

Pranje novca, po pravilu, dovodi do smanjenja prihoda budžeta po osnovu izbegavanja plaćanja poreza. To je jedan od najčešćih nelegalnih prihoda koji je predmet pranja novca. Ovakve situacije često dodatno urušavaju poreski sistem jer izazivaju povećanje poreskih stopa i obaveza subjekata koji izmiruju svoje obaveze. Sve ovo ih dodatno dovodi u neravnopravnu tržišnu poziciju i otežava poslovanje.

2.1.4.1. Posledice za posrednike u prometu i zakupu nepokretnosti

Promet i zakup nepokretnosti je značajna poluga kriminalnim strukturama da se novac stečen kriminalnim radnjama uvede u legalne tokove. Korišćenjem usluge prometa i zakupa nepokretnosti stvara se prostor da se trag nelegalnom novcu zagubi, zaturi, a posrednici mogu biti zloupotrebljeni u tom cilju kroz brzu, efikasnu i često nerealno vrednu (visoku ili nisku) transakciju vezanu za nekretnine. Posrednici mogu, pružanjem i drugih usluga (procene vrednosti nepokretnosti, pribavljanjem dokumentacije o nekoj nepokretnosti, analizom stanja ponude i potražnje nekretnina na nekoj teritoriji ili području, analizom cena nekretnina pa nekom području i sl) takođe biti atraktivni "peračima novca", jer im te usluge mogu platiti prljavim novcem (kešom ili virtualnom valutom ili sl.).

Usluge posredovanja u prometu i zakupu nepokretnosti za koje se "perači novca" najviše interesuju su:

a) Finansijsko ili drugo savetovanje - kriminalci se mogu predstavljati kao pojedinci koji traže finansijske ili druge savete kako da imovinu stave van domašaja drugih kako bi izbegli buduće obaveze;

b) Kupovina ili prodaja imovine - kriminalci mogu koristiti imovinske transfere kako bi poslužili ili kao pokriće za transfere nelegalnih sredstava (faza raslojavanja) ili kao konačna investicija tih prihoda nakon što su prošli kroz proces pranja (faza integracije);

v) Vršenje finansijskih transakcija - kriminalci mogu da koriste posrednike za obavljanje ili olakšavanje različitih finansijskih operacija u njihovo ime;

g) Upoznavanje sa finansijskim institucijama - kriminalci mogu koristiti posrednike kao nekog ko ih predstavlja instituciji. Ovo se može dogoditi i u suprotnom smeru, odnosno kriminalci mogu koristiti finansijske institucije da bi se upoznali sa posrednicima.

Usluge koje se smatraju posebno ranjivim su:

a) usluga zakupa poslovnih prostorija

Kriminalci mogu tražiti priliku da zadrže kontrolu nad protivpravnom imovinskom i istovremeno otežavati organima da otkriju poreklo i vlasništvo nad imovinom. Zakup poslovnih prostorija na atraktivnoj lokaciji može biti korisno sredstvo za postizanje željenog cilja, odnosno pranje" prljavog novca,, jer stvara utisak da se u njemu obavlja legalna delatnost i da radi u redovnim okolnostima s obzirom da je duži niz godina na toj lokaciji.

b) ostale usluge

Pružanjem i drugih usluga u prometu i zakupu nepokretnosti kriminalci mogu zloupotrebiti usluge koje pružaju posrednici kako bi stvorili utisak stvarne zainteresovanosti za neku nekretninu ili lokaciju, kako bi prikrili izvor sredstava za tu transakciju (npr. posrednik može da pruži tu uslugu i naplati je gotovim novcem, nepoznatog izvora).

2.1.4.2. Pristup zasnovan na proceni rizika

Rizik od pranja novca i finansiranja terorizma jeste rizik od nastanka negativnih efekata na finansijski rezultat, kapital ili reputaciju Obveznika, usled korišćenja obveznika (neposrednog ili posrednog korišćenja poslovnog odnosa, transakcije, usluge) u svrhu pranja novca i/ili finansiranja terorizma.

Rizik od pranja novca i finansiranja terorizma nastaje naročito kao posledica propuštanja usklađivanja poslovanja obveznika sa Zakonom, propisima i unutrašnjim aktima kojima se uređuje sprečavanje pranja novca i finansiranja terorizma, odnosno kao posledica međusobne neusklađenosti unutrašnjih akata kojima se uređuje postupanje obveznika i njegovih zaposlenih u vezi sa sprečavanjem pranja novca i finansiranja terorizma.

Pranje novca i finansiranje terorizma je stvaran i ozbiljan problem sa kojim se Obveznici moraju suočiti kako ga ne bi nenamerno ili na neki drugi način ohrabrivali ili podsticali.

Neophodno je da Obveznici usvoje pristup zasnovan na proceni rizika radi otkrivanja, procenjivanja i razumevanja rizika od pranja novca i finansiranja terorizma, kako bi usmerili svoje resurse tamo gde su rizici najveći i na taj način sproveli odgovarajuće mere ublažavanja rizika.

Ključni elementi pristupa zasnovanog na proceni rizika:

Otkrivanje i procena rizika |

Otkrivanje rizika od pranja novca i finansiranja terorizma sa kojima se suočava obveznik, obzirom na stranke, usluge, zemlje poslovanja, takođe uzimajući u obzir javno dostupne informacije o rizicima i tipologijama pranja novca i finansiranja terorizma |

Upravljanje i ublažavanje rizika |

Identifikovanje i primena mera za efikasno i delotvorno ublažavanje i upravljanje rizikom od pranja novca i finansiranja terorizma |

Kontinuirano praćenje |

Definisanje politika, procedura za praćenje promena rizika od pranja novca i finansiranja terorizma |

Dokumentacija |

Dokumentovanje procena rizika, politika i procedura za praćenje, upravljanje i ublažavanje rizika od pranja novca i finansiranja terorizma |

Tabela 4: Elementi pristupa zasnovanog na proceni rizika

2.1.4.2.1. IDENTIFIKACIJA - prepoznavanje rizika

Identifikacija počinje prepoznavanjem rizika. Korisno bi bilo da Obveznik napravi listu potencijalnih faktora koji će se koristiti kako bi se prepoznale pretnje i ranjivosti od pranja novca, odnosno finansiranja terorizma kod Obveznika. U listu treba staviti sve one faktore koji su prepoznati na nivou države kao rizični, a karakteristični su za određenog Obveznika, tipologije koje su prepoznate u slučajevima pranja novca ili finansiranja terorizma, trendove, kao i okolnosti za koje je od strane nadzornog organa utvrđeno da nisu dovoljno urađene kada je u pitanju primena Zakona (npr. ako su na nivou države privredna društva iz određenog regiona prepoznata kao rizična i naročito transakcije sa ovim licima, da li je obveznik prepoznao ova lica kao rizična, sa kog ih je aspekta u prošlosti procenjivao, dali je možda došlo i do zloupotreba od strane ovih klijenata, a da to nije primećeno na vreme i koji su razlozi zbog kojih na primer transakcije ovih klijenata nisu u datom momentu bile prepoznate kao rizične sa aspekta pranja novca. Takođe, da li su možda prepoznate situacije kod Obveznika gde je lice koje je kasnije bilo predmet istrage bilo klijent obveznika, ali nije ocenjeno kao rizično i dalije obveznik mogao imati takve podatke ili ne).

Nakon sačinjavanja jednog sveobuhvatnog i širokog spiska, Obveznik može sagledati koji od konkretnih faktora nije dovoljno značajan za Obveznika, ili možda uopšte ne nudi određeni proizvod koji je na nivou države prepoznat kao rizičan, ili određeni modeli ponašanja nisu karakteristični za obveznika. Samim tim, Obveznik određene stavke može eliminisati sa liste, ali ukoliko je prepoznao u prošlosti neke modele ponašanja ili okolnosti koje su se kod datog obveznika pokazale kao rizične, svakako ih treba uvrstiti na spisak i posebno analizirati.

U ovoj fazi se ne može ni zajedan faktor sa sigurnošću reći da je više ili manje rizičan, već se ovde pre može govoriti o tome da li je određeni faktor dovoljno relevantan da se proceni rizik od pranja novca ili finansiranja terorizma (npr. pristupi kod Obveznika mogu biti različiti, tako da se jedan obveznik može odlučiti da pođe, od određenih modela ponašanja, indikatora, trendova i da za početak koristi određene procene na nivou države, a zatim da analizira u kojoj meri su te procene bile karakteristične za samog obveznika, a drugi obveznik može izabrati da ne krene od modela procepe na nivou države, već na primer od rizičnih usluga, transakcija, a da zatim dalje nadograđuje ove početne procene, sa određenim tipologijama prepoznatim, na primer, za određene usluge ili određene izvršene transakcije, ali svakako uzima u obzir i rezultate nacionalne procene rizika).

Univerzalan model za izradu procene rizika ne postoji. Postoje određene smernice, ideje, predlozi iz domaće i međunarodne prakse, ali na samom obvezniku je da proceni koja metodologija najviše odgovara njegovom radu (npr. faktori koji mogu biti od značaja za uključenje na listu su: vrsta prepoznatih krivičnih dela u prethodnom periodu, koja su izvesna ili se sumnja da postoje, tj. da su klijenti povezani sa nelegalnim aktivnostima (mediji, razgovori, i sl), transferi ka visokorizičnim zemljama, transferi iz visokorizičnih zemalja, iznos gotovinskih transakcija, iznos sumnjivih izveštaja, zakonska regulativa, usklađenost zakonskih normi, broj klijenata, udeo privrednih subjekata, udeo fizičkih lica, rezultati nadzora, rezultati nadzora kod obveznika, rezultati nadzora za određeni sektor. broj sumnjivih izveštaja, povratne informacije o sumnjivim izvešta/ima, sistemu kome se posluje, dobijanje dozvole za rad, procedure za početak rada, komunikacija sa državnim organima, uticaj procedura grupe na rad obveznika, svi proizvodi iz nacionalne procene rizika, sve usluge iz nacionalne procene rizika, trendovi prepoznati u nacionalnoj proceni rizika, metodi pranja novca, odnosno finansiranja terorizma prepoznati u proceni rizika države, tipovi privrednih društava i sl).

Rizik od pranja novca Obveznik može procenjivati različito od rizika od finansiranja terorizma. Stranke čije se poslovanje u većem delu odvija u gotovini obveznik mora posebno pratiti zbog rizika od finansiranja terorizma. U tom smislu posebnu pažnju treba posvetiti poslovanju neprofitnih organizacija jer su mogućnosti za njihovu zloupotrebu u smislu finansiranja terorizma velike. Geografski rizik, kad je u pitanju finansiranje terorizma, izrazit je u regionima u kojima, na osnovu podataka relevantnih međunarodnih organizacija kao što su UN, teroristi imaju svoje aktivnosti.

2.1.4.2.2. KATEGORIJE RIZIKA

Prepoznavanje kategorija rizika jeste prvi korak za analizu rizika kako Obveznika, tako i samog klijenta, uz napomenu da kategorije rizika mogu da se razlikuju u zavisnosti od specifičnosti poslovanja obveznika i da svaki obveznik uzima u obzir kategorije rizika u zavisnosti od svog delokruga rada.

Zakon obavezuje Obveznike da izrade analizu rizika koja je srazmerna prirodi i obimu poslovanja i koja mora da uzme u obzir osnovne vrste rizika (rizik stranke, geografski rizik, rizik transakcije i rizik usluge), ali i druge vrste rizika koje je obveznik identifikovao zbog specifičnosti poslovanja kao dodatne kategorije rizika, za koje, internim aktima može, pored navedenih, predvideti i odrediti adekvatne radnje i mere propisane zakonom za te kategorije rizika.

2.1.4.2.2.1. Geografski rizik

Podrazumeva rizik koji je uslovljen geografskim područjem na kome je teritorija države porekla stranke, njenog vlasnika ili većinskog osnivača, stvarnog vlasnika ili lica koje na drugi način kontroliše poslovanje stranke, odnosno na kome je država porekla lica koje sa strankom obavlja transakciju.

Procena i ocena geografskog rizika zavisi i od lokacije obveznika, odnosno njegovih organizacionih jedinica. (Na primer, kod obveznika lociranih u oblasti koje posećuje dijaspora ili turisti, pograničnim područjima, procena i ocena rizika biće različita u odnosu na obveznike koji su locirani u ruralnom području, gde se svi međusobno poznaju, odnosno poznaju svoje stranke).

Stranke iz regiona Obveznika su manje rizične od stranaka sa kojima nemamo nikakve poslovne odnose i koje nisu iz regiona.

2.1.4.2.2.2. Rizik stranke

Radi identifikacije rizika stranke, uključujući i stvarnog vlasnika stranke, Obveznik razmatra rizike koji su povezani sa načinom poslovanja i vrstom profesionalne delatnosti, reputacijom, vlasničkom i organizacionom strukturom, kao i ponašanjem stranke u vezi sa poslovnim odnosom ili transakcijom.

Ovaj rizik obveznik samostalno utvrđuje primenom pristupa zasnovanog na proceni rizika stranke, na osnovu opšte prihvaćenih principa i sopstvenog iskustava.

Rizik stranke podrazumeva procenu da li je stranka, sa kojom obveznik sarađuje, povezana sa višim rizikom od pranja novca i finansiranja terorizma.

Procena rizika stranke se vrši ne samo pri uspostavljanju poslovnog odnosa sa strankom, već tokom celog trajanja poslovnog odnosa i stepen rizika se može menjati. (npr., određeni poslovni odnos sa strankom može na početku biti procenjen kao nisko rizičan, a zatim se mogu pojaviti okolnosti koje će taj rizik uvećati i obrnuto). Ovo se ne odnosi na slučajeve koji su na osnovu Zakona svrstani u visokorizične i na koje se moraju primenjivati pojačane radnje i mere poznavanja i praćenja stranke (npr. kada je stranka funkcioner, kada stranka nije fizički prisutna pri utvrđivanju i proveri identiteta, kada je stranka ili pravno lice koje se javlja u vlasničkoj strukturi stranke ofšor pravno lice, kod uspostavljanja poslovnog odnosa im vršenja transakcije sa strankom iz države koja ima strateške nedostatke u sistemu sprečavanja pranja novca i finansiranja terorizma).

2.1.4.2.2.3. Rizik transakcije

Pri utvrđivanju i ocenjivanju ovog rizika, Obveznik utvrđuje i ocenjuje za svaki poslovni odnos vrstu imovine koju stranka nudi pri realizaciji tog poslovnog odnosa, način na koji se ta imovina plasira u poslovnom odnosu, kako se prenosi i sl. imajući u vidu da je, prema Zakonu:

1) transakcija jeste prijem, davanje, zamena, čuvanje, raspolaganje ili drugo postupanje sa imovinom kod obveznika, uključujući i platnu transakciju u smislu zakona kojim se uređuje pružanje platnih usluga.

2) imovina jesu stvari, novac, prava, hartije od vrednosti i druge isprave u bilo kom obliku, kojima se može utvrditi pravo svojine i druga prava

3) novac jeste gotov novac (domaći i strani), sredstva na računima (dinarska i devizna) i elektronski novac;

4) fizički prenosiva sredstva plaćanja jesu gotov novac, čekovi, menice i druga fizički prenosiva sredstva plaćanja, plativa na donosioca;

Kod utvrđivanja i ocenjivanja ovog rizika Obveznik uzima u obzir i:

1) rizik gotovinske transakcije (fizički prijem ili davanje gotovog novca), obzirom da je članom 46. Zakona, propisano ograničenje prijema gotovog novca od stranke za plaćanje prodate ili zakupljene nepokretnosti, odnosno izvršene usluge u iznosu od 10.000 evra ili više u dinarskoj protivvrednosti.

2) rizik neuobičajena transakcije (transakcija koja odstupa od uobičajenog poslovanja stranke kod obveznika), a koja se najčešće ogleda u neuobičajenim zahtevima stranke da poslovni odnos realizuje primenom novih tehnologija ili virtualnom valutom (digitalni zapisi vrednosti koje nije izdala i za čiju vrednost ne garantuje centralna banka, niti drugi organ javne vlasti, koji nisu nužno vezani za zakonsko sredstvo plaćanja i nemaju pravni status novca ili valute, ali ih fizička ili pravna lica prihvataju kao sredstvo razmene i mogu se kupovati, prodavati, razmenjivati, prenositi i čuvati elektronski).

2.1.4.2.2.4. Rizik usluga

Predstavlja rizik poslovanja kod osnovne usluge, koja obuhvata kupovinu, prodaju, zakup i izdavanje nekretnina i ostalih manje rizičnih usluga u nepokretnostima, kao što je usluga gde se vrši procena vrednosti nekretnine i prikupljanje i objedinjavanje kompletne dokumentacije prilikom realizacije kupoprodajnog ugovora, istraživanje tržišta nekretnina i dr.

Kupovina obuhvata obavezu kupca da ugovorom definisanu cenu nekretnine plati i preuzme je u određenom roku.

Prodaja predstavlja prenošenje prava svojine i predaju prodate nekretnine uz nadoknadu, odnosno uz ugovorom definisanu cenu koštanja predmetne stvari.

Zakup predstavlja uživanje i upotrebu predmetno ugovorene nekretnine, uz obavezu plaćanja zakupnine i korišćenja iste do određenog roka ponašajući se kao dobar privrednik, odnosno dobar domaćin.

Izdavanje obuhvata predaju ugovorene nekretnine zakupcu na upotrebu u ispravnom stanju na utvrđeni rok korišćenja, zajedno sa svim pripadajućim delovima uz određenu nadoknadu.

2.1.4.2.3. ANALIZA RIZIKA

Analiza rizika sadrži:

1) analizu rizika u odnosu na celokupno poslovanje Obveznika,

2) analizu rizika za svaku grupu ili vrstu stranke, odnosno poslovnog odnosa, odnosno usluge koju pruža u okviru svoje delatnosti, odnosno transakcije.

2.1.4.2.3.1. Analiza (procena) rizika na nivou Obveznika (samoprocena rizika)

U procesu izrade analize rizika u odnosu na svoje celokupno poslovanje Obveznik procenjuje verovatnoću da se njegovo poslovanje iskoristi u tu svrhu. Analiza rizika u odnosu na celokupno poslovanje ima za cilj identifikovanje izloženosti Obveznika riziku od pranja novca i finansiranja terorizma i segmenata poslovanja kojima treba dati prioritet u preduzimanju aktivnosti radi efikasnog upravljanja ovom vrstom rizika.

Procenu rizika na nivou Obveznika (samoprocenu rizika) obveznik je dužan da vrši jednom godišnje, najkasnije do 31. marta tekuće godine za prethodnu godinu, a na osnovu analize niže datih kriterijuma za samoprocenu.

Preduslov za izradu analize rizika na nivou Obveznika je izrađena analiza rizika svih stranaka sa kojima ima uspostavljen poslovni odnos, a koja, pored uzimanja u obzir rezultata Nacionalne procene rizika i imperativnih zakonskih odredaba, obuhvata geografski rizik, rizik stranke, rizika usluge i rizik transakcije, a čiji su kriterijumi za procenu dati u Posebnom delu ovih Smernica.

Prilikom procene rizika na nivou Obveznika, dužnost obveznika je da najmanje uzme u obzir:

1) rezultate Nacionalne procene rizika, odnosno rizik od pretnji i sektorsku ranjivost. Prema rezultatima Nacionalne procene rizika iz 2021. godine, sektor posrednika u prometu i zakupu nepokretnosti je procenjen kao srednje ranjiv i ima srednju izloženost pretnji od pranja novca. Takođe, prilikom samoprocene rizika potrebno je da obveznik uzme u obzir i rizičnost forme u kojoj je sam obveznik organizovan, a prema rezultatima nacionalne procene rizika, koji su navedeni niže u tekstu;

2) da li postoje proizvodi ili usluge koje Obveznik nudi u svom poslovanju, a koji mogu biti zloupotrebljeni;

3) veličinu obveznika, da li obveznik ima kompleksnu vlasničku strukturu, broj zaposlenih kod Obveznika neposredno zaduženih za obavljanje poslova u vezi sa sprečavanjem pranja novca i finansiranja terorizma u odnosu na ukupan broj zaposlenih, broj zaposlenih koji su u neposrednom kontaktu sa strankama, način organizacije poslova i odgovornosti, dinamiku zapošljavanja novih zaposlenih, kvalitet obuke itd;

4) ukupan broj stranaka;

5) broj stranaka sa kompleksnom vlasničkom strukturom;

6) broj stranaka po formi - prema rezultatima Nacionalne procene rizika iz 2021. godine, društva sa ograničenom odgovornošću i preduzetnici su forme privrednih subjekata sa visokim stepenom pretnje za pranje novca, akcionarska društva i zadruge sa srednjim stepenom pretnje, ostali oblici (komanditna društva i ortačka društva) sa niskim stepenom pretnje, dok pravna forma registrovanih poljoprivrednih gazdinstava predstavlja rastuću pretnju, jer kontrola tokova novca ka ovim subjektima je mala ili skoro nikakva, teje uočeno da se koriste za pranje novca od organizovanih kriminalnih grupa.

7) pored navedenog, prema rezultatima Nacionalne procene rizika iz 2021. godine, izloženost neprofitnih organizacija zloupotrebama u svrhe finansiranja terorizma je ocenjena kao niska ka srednjoj;

8) procenu izloženosti obveznika prekograničnim pretnjama (broj stranaka koje su rezidenti i broj stranka koje su nerezidenti, broj stranka čiji su stvarni vlasnici domaći državljani i broj stranka čiji su stvarni vlasnici strani državljani, a ako ima stvarnih vlasnika koji su strani državljani podatak iz kojih su država);

9) stepen rizika svojih stranaka (broj stranaka niskog, srednjeg i visokog stepena rizika, naročito uzimajući u obzir broj ofšor pravnih lica, funkcionera i stranaka koje nisu bile fizički prisutne prilikom uspostavljanja poslovnog odnosa);

10) broj stranaka kod kojih je bilo sumnjivih aktivnosti/transakcija;

11) broj sumnjivih aktivnosti/transakcija konstatovanih internim izveštajima i

12) broj sumnjivih transakcija prijavljenih Upravi.

Na osnovu napred navedenih kriterijuma, kao i mera koje preduzima radi ublažavanja rizika od pranja novca i finansiranja terorizma, Obveznik sopstvenu ukupnu izloženost riziku od pranja novca i finansiranja terorizma ocenjuje kao nizak rizik, srednji rizik ili visok rizik.

Od Obveznika se ne očekuje da utvrde da li je krivično delo pranja novca ili finansiranja terorizma izvršeno.

Osnovni zadatak Obveznika jeste da obezbede raspolaganje svim potrebnim podacima u vezi sa poznavanjem i praćenjem poslovanja svojih stranaka, da procene da li se određeni modeli ponašanja mogu dovesti u vezu sa krivičnim delom i u kojoj meri, te da u skladu sa Zakonom preduzmu sve potrebne mere i prijave sumnjive aktivnosti, dok Uprava za sprečavanje pranja novca i istražni organi, dalje vode potrebne postupke u datom slučaju, da bi utvrdili da li postoji ili ne neko krivično delo.

2.1.4.2.3.2. Analiza (procena) rizika pa nivou poslovnog odnosa (stranke)

Procenu rizika na nivou poslovnog odnosa (stranke) Obveznik vrši uzimajući u obzir:

1) rezultate Nacionalne procene rizika (ako je stranka obveznik Zakona, obveznik je dužan da uzme u obzir stepen pretnje i sektorsku ranjivost onog sektora kojem stranka pripada, kao i rizičnost forme u kojoj je stranka organizovana, nezavisno od toga dali je stranka obveznik Zakona);

2) imperativne odredbe Zakona (Zakonom su propisani slučajevi kada je obveznik dužan da stranku svrsta u visok stepen rizika i da u odnosu na nju primenjuje pojačane radnje i mere);

3) Smernice Ministarstva (geografski rizik, rizik stranke, rizik usluge i rizik transakcije, čiji su kriterijumi dati u posebnom delu ovih Smernica).

Na osnovu izvršene procene rizika za svaku grupu ili vrstu stranke, odnosno poslovnog odnosa, usluge koju obveznik pruža u okviru svoje delatnosti, odnosno transakcije i rizika na nacionalnom nivou obveznik u skladu sa Zakonom, svrstava stranku u jednu od sledećih kategorija rizika:

- kategoriju niskog rizika od pranja novca i finansiranja terorizma i tada primenjuje najmanje pojednostavljene radnje i mere poznavanja i praćenja stranke;

- kategoriju srednjeg rizika od pranja novca i finansiranja terorizma i tada primenjuje najmanje opšte radnje i mere poznavanja i praćenja stranke;

- kategoriju visokog rizika od pranja novca i finansiranja terorizma i tada primenjuje pojačane radnje i mere poznavanja i praćenja stranke.

Shodno tome, postoji interna kategorija neprihvatljivog rizika, kada će Obveznik potencijalno odbiti uspostavljanje poslovne saradnje ili dati predlog za raskid saradnje ukoliko je već uspostavljena

Obveznici mogu koristiti matricu rizika kao metod za procenu rizika da bi identifikovali stranke koje se nalaze u zoni niskog rizika, one koje se nalaze u zoni nešto višeg rizika ali je taj rizik još uvek prihvatljiv, kao i one koji nose visok ili neprihvatljiv rizik, od pranja novca i finansiranja terorizma.

(Na primer, Obveznik može nivo rizika izraziti numerički, ali pri tome mora tačno opisati ako je došlo do izražavanja određenog rizika kroz numerički pokazatelj ili, nivo rizika može izraziti opisno: viši, niži, srednji rizik ili mala verovatnoća da je faktor rizičan, srednja verovatnoća, visoka verovatnoća, veoma visoka. Isto tako, posledice se mogu izraziti kao značajne, male, beznačajne ili od izuzetnog značaja. Na samom Obvezniku je da odluči kako će izraziti procenjeni rizik, dali opisno ili numerički i ako želi koju matricu će pri tome koristiti).

Obveznik matricu rizika menja u skladu sa promenom okolnosti svog poslovanja (Npr. za jednog posrednika, stranka može biti procenjena kao nisko rizična, dok će istu stranku banka proceniti kao visoko rizičnog, upravo zbog različitog uticaja vrste rizika i poslovnog odnosa. Usluga niskog rizika u kombinaciji sa strankom iz zemlje visokog rizika daje veći rizik i može biti procenjen kao srednji rizik, ukoliko stranka zatim uspostavi i novi poslovni odnos, tj. koristi uslugu koja je visoko rizična, i rizik stranke će se promeniti u visoko rizičan).

Međunarodni standardi i Zakon omogućavaju Obvezniku da zavisno od stepena rizika od pranja novca i finansiranja terorizma, prema stranci sprovodi tri vrste radnji i mera:

- opšte za sve stranke, na početku ugovaranja poslovnog odnosa, a onda od pojednostavljenih do pojačanih.

1) Opšte radnje i mere poznavanja i praćenja stranke obuhvataju utvrđivanje i proveru njenog identiteta i identiteta stvarnog vlasnika. pribavljanje i procenu informacija o svrsi i nameni poslovnog odnosa ili transakcije stranke, kao i redovno praćenje njenog poslovanja i proveru usklađenosti aktivnosti stranke sa prirodom poslovnog odnosa i uobičajenim obimom i vrstom poslovanja stranke. Sprovode se ia sledeći način i to :

a) Utvrđivanje i provera identiteta stranke

Obveznici su dužni pre uspostavljanja poslovnog odnosa ili izvršenja transakcije iznad Zakonom utvrđenog iznosa ili u drugim slučajevima koji su utvrđeni Zakonom, uzeti potrebne podatke o stranci, kako bi utvrdili i potvrdili njen identitet.

Identitet stranke je moguće verodostojno utvrditi i proveriti iz dokumenata, podataka ili informacija pribavljenih iz pouzdanih i verodostojnih izvora ili putem sredstava elektronske identifikacije u skladu sa zakonom, kao što su službeni identifikacioni dokument, odnosno druge javne isprave (lični dokumenti, službene isprave, original ili overeni dokumenti iz registra, pribavljanje podataka neposredno od stranke}, koje dokazuju istinitost identiteta stranke (fizičkog lica, pravnog lica, zakonskog zastupnika, punomoćnika, lica stranog prava, preduzetnika, lica građanskog prava, utvrđivanje i provera identiteta fizičkog lica putem kvalifikovanog elektronskog sertifikata}.

Pravilnikom o uslovima i načinu utvrđivanja i provere identiteta fizičkog lica korišćenjem sredstava elektronske komunikacije ("Službeni glasnik RS", broj 69 od 9. jula 2021.), identitet stranke moguće je utvrditi i korišćenjem sredstava elektronske komunikacije i bez obaveznog fizičkog prisustva lica čija se identifikacija vrši kod obaveznika prema propisima.